ライフカードの審査は、クレジットカードの中でもそれほどハードルは高くないと言われています。

もちろんクレジットカードなので、一定の基準を満たさなければ審査に通過することができないわけですが、申し込み条件などから考える限り、それほど審査の難易度が高いカードではないので、初めて持つクレジットカードとしてもオススメです。

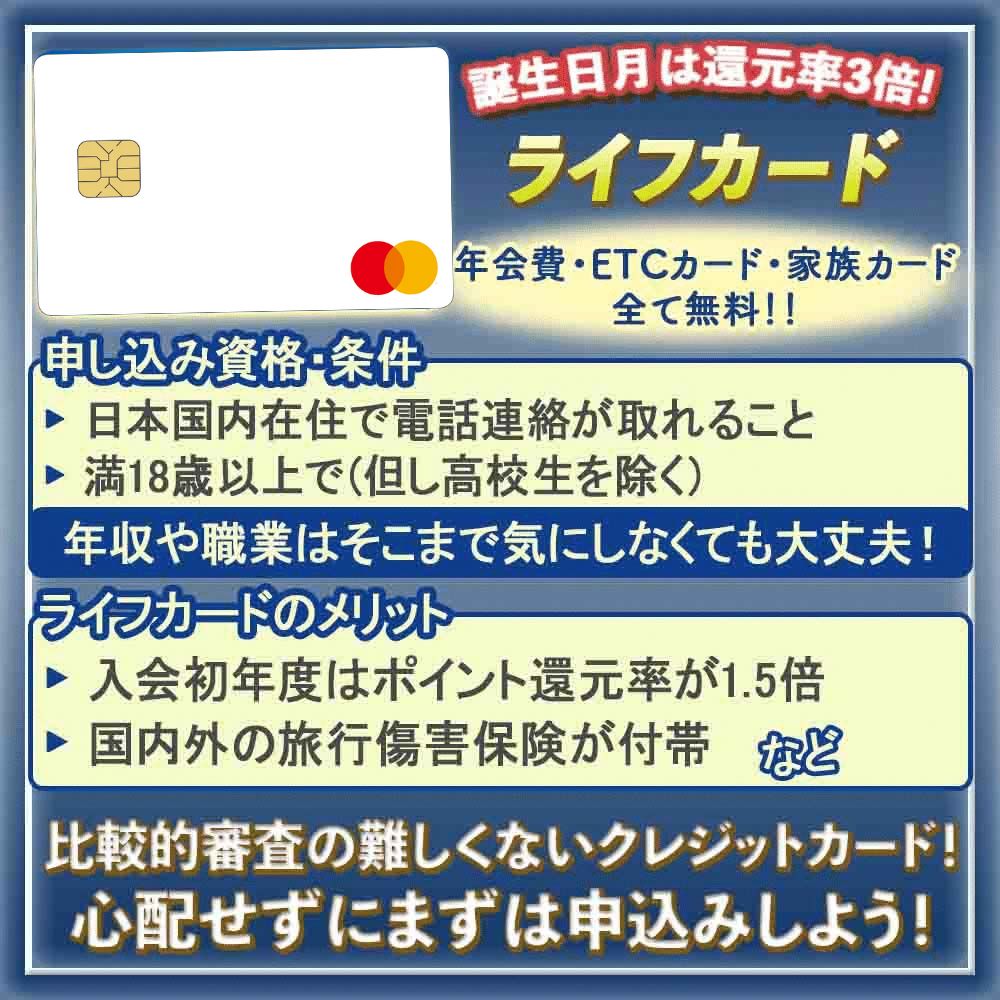

- ライフカードの審査は比較的緩やか

- 本カードやETCカード含め年会費永年無料で負担なし

- 審査に不安な人は申込みする価値あり!

とは言え、ライフカードの審査に落ちてしまっている方がいるのも事実。どんな条件で審査に落ちてしまうのでしょうか?

当記事では、一回で確実にライフカードの審査を通過するためにチェックしておきたいことや、審査が不安な方向けのライフカードを紹介していきましょう!

審査に不安になる必要なナシ!

審査に不安になる必要なナシ!

ライフカードの審査基準

| 基本還元率 | 通常:0.5%~ 初年度:0.75%~ 誕生月:1.5% |

|---|---|

| 年会費 | 無料 |

| 国際ブランド | VISA/MasterCard/JCB |

| ETCカード | 無料 |

| 家族カード | 無料 |

ライフカードの審査基準はクレジットカード業界の中では、難しくない方だといわれています。

その理由は、申し込み条件に収入に関する細かい条件が設定されていないことからも分かります。

審査基準が厳しいカードの場合には、「安定した収入」などの表現が盛り込まれていることが多いですが、ライフカードの入会条件には、収入に関する記載がないのでそれほどハードルが高くありません。

クレジットカードは発行元によって審査難易度に違いがあるということはご存知ですか?

- 銀行系

→銀行や銀行のグループ会社が発行 - 信販系

→クレジット専門の会社が発行 - 流通系

→スーパーや家電量販店など流通関係の会社が提携して発行 - 消費者金融系

→消費者金融系の会社が発行

クレジットカードの審査の難易度としてザックリ分けると、銀行系⇒信販系⇒流通系⇒消費者金融系の順に高くなっています。

クレジットカードの種類の中でも、ライフカードは信販系の分類に入るわけですが、一般カードについては入会条件をそれほど厳しく提示していないので、幅広い方に利用してほしいという会社の意図が感じられますね。

では、公式サイトに記載されている申し込み条件からみていきましょう。

公式での申し込み条件|年収や職業はそこまで気にしなくても大丈夫!

公式サイトでの申し込み条件は以下のようになっています。

日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方。

引用元:ライフカード

ここから分かることは、日本に住んでいる18歳以上で電話(固定・携帯問わず)を持っている人なら、誰でも申し込むことができる、ということです。

もちろん、申し込んで実際に発行されるかどうかはライフカードの審査に合格する必要がありますが、申し込みをするための条件のハードルは低めとなっていますね。

「安定した収入」などの表現がないので、正社員などの方だけでなく主婦の方、パート・アルバイトの方も安心して申し込むことができます。

ちなみに電話連絡に関する条件がありましたね。それはどうしてでしょうか?

当然電話は固定電話でも携帯電話でも、「お金を定期的に支払わなければ使えない」ものです。

つまり、電話連絡が可能ということはきちんと電話代を定期的に支払っている収入はあることと同じ意味になります。

少なくとも、自分でないにしても家族が支払ってくれていたりしないと電話は使えなくなってしまうということもありますし、電話連絡ができないと、他人がなりすましてカードを受け取ってしまったり、不正に利用された時にカード会社は本人とは連絡が取れないと非常に困るのです。

ですから、電話連絡が可能というのは、クレジットカードを発行するにあたって、必要最低限の条件ということになりますね。

そして、25歳までの学生さんには、学生専用ライフカードというものが用意されています。

学生専用ライフカードの場合は、入会条件が「学生であること(高校生不可)」のみですから、アルバイトをせずに学業に専念している学生さんでも申し込みは可能です。

後で詳しく説明しますが、実はクレジットカードを若いうちに持っておかないと、後々面倒なことになってしまうという場合もあるので、学生カードを持っておくことは将来的に大きなプラスとなるでしょう。

もちろん、だからといって使い過ぎはよくありませんが、学生専用ライフカードは利用限度額が低めに設定されていますので、いきなり大きな金額を使えるカードを持つよりも安心ですね。

さらに、学生専用ライフカードには、海外旅行でカードを使った場合4%がキャッシュバックされたり、最高2,000万円の海外旅行傷害保険、毎月の携帯電話料金をカードで支払うと抽選でAmazonギフト券500円分が当たるなどの、学生カードならではの特典もあります。

また、少しずつでもクレジットカードを使って支払いを積み重ねると、クレジットヒストリー(クレヒス=クレジットカードの利用やローンをした履歴)が積み重なり、新しいカードを作る時に審査に有利になるので、学生さんはぜひ学生専用ライフカードを申し込んでくださいね。

クレジットカードの審査には信用情報機関のデータが使われる

これから審査について解説していくのにあたって、聞きなれない言葉が出てくるかもしれませんので、ここで一度まとめてそれぞれの名称について解説していきましょう。

まず、クレジットカードの審査では「信用情報機関」に保存されている「信用情報(=クレヒス)」を参照します。

- 信用情報機関

→個人の支払い能力を銀行やクレジット会社・貸金業者が素早く判断するための情報をストックする機関 - 信用情報機関の種類

→全国銀行個人信用情報センター(KSC)、CIC、JICC - 信用情報

→クレジットヒストリー/クレヒスと同じ意味

→カードやローンなどの申し込み情報、支払い情報(遅延や延滞)、現在の借り入れ残高など

クレジットカードの審査といっても、「絶対に支払います」という口約束では審査のしようがありませんよね。

そこで、カード会社は最初に契約する時にこれらの信用情報機関の情報を元に審査して、問題がなければクレジットカードやローンの契約をするわけです。

そして、支払いを続けるとこの信用情報機関に「どのくらい支払いをしているか、現在の借り入れ残高はいくらか」などの情報が登録されます。

主にKSCは銀行系の会社、CICは信販系の会社、JICCは信販系と消費者金融系の会社などが会員となっていることが多いです。

会社によって登録している信用情報機関が違うので、1つ~3つのデータを参照することになります。

色々なクレジットカード会社がありますが、それぞれの会社がCICやJICCの会員となっているので、個人の支払い状況などのデータを共有できるわけです。

その信用情報のデータを元に審査が進むのですね。

ライフカードの審査基準は信販系の中ではハードルは高くない

さて、ライフカードの審査基準に話を戻します。

公式サイトに記載の情報から見ると、ライフカードの審査基準は信販系のクレジットカードの中ではハードルが低めといえるでしょう。

もちろん、場合によっては審査に落ちてしまうこともありますが、それはどこのカード会社でも同じです。

当然、信用情報などを参考に審査が進んでいくわけなので、一定の基準を満たす必要があります。

クレジットカードの審査基準については、カード会社は詳細を公表することはありません。ライフカードに関しても同じことがいえます。

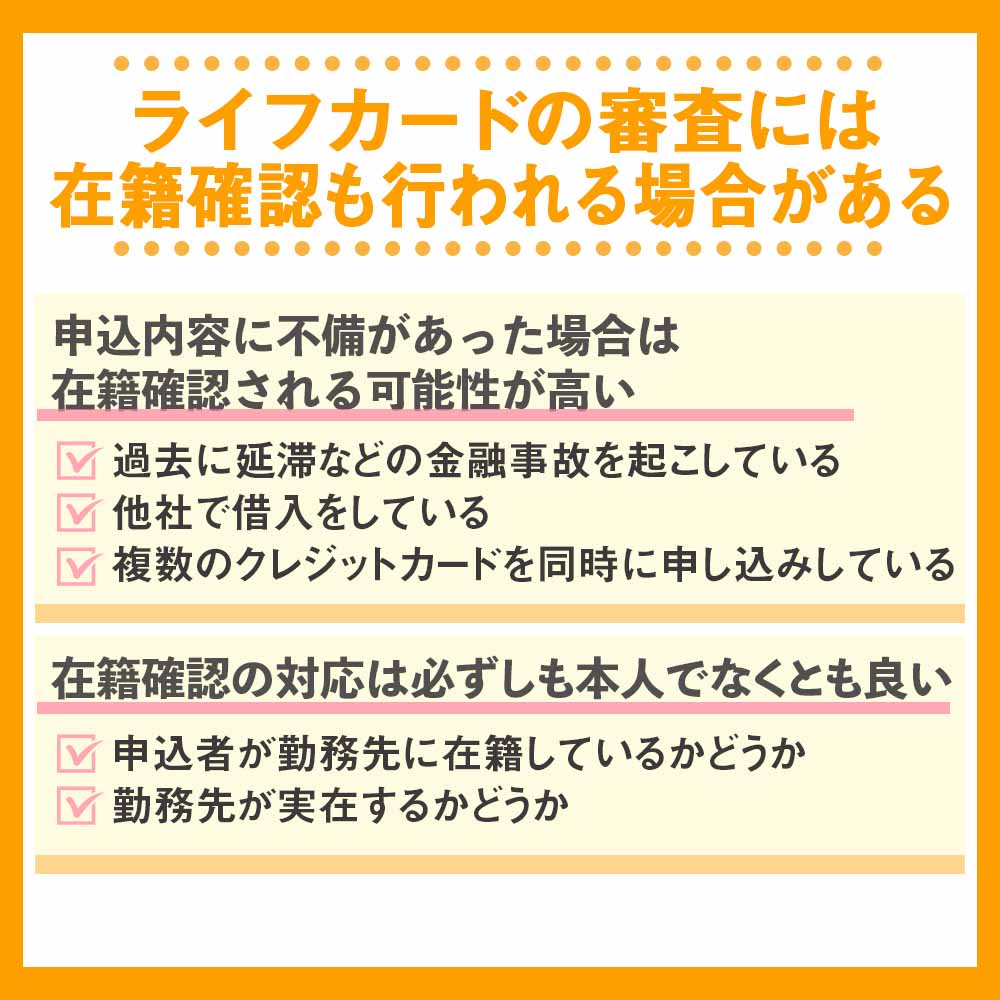

ライフカードの審査には在籍確認も行われる場合がある

「クレジットカードの審査で苦手なのが在籍確認!」

「クレジットカードの審査で苦手なのが在籍確認!」

「ライフカードの審査では在籍確認があるの?」

このように思われている方もいることでしょう。

結論から述べると、ライフカードの審査においては、在籍確認が行われる場合があります。

したがって、ライフカードにエントリーした後は、基本的に在籍確認があると思って心の準備をしておいた方が良いでしょう。

とは言っても、特に気を張る必要もありません。

申込者本人や勤め先のことを確認する簡単な質問を受けるだけですよ。

申込内容に不備があった場合は在籍確認される可能性が高い

「どういう場合に、在籍確認されるの?」

と気になっている方もいることと思いますが、申込内容に不備があった場合に、在籍確認の連絡が入る可能性が高いと言えます。

ライフカードの申し込み手続きを進める際に、あらかじめ記入内容に間違いや不足がないかどうか、十分に確認しておくことをおすすめします。

ちなみに、以下のようなケースにおいても、在籍確認の電話が入る可能性があります。こちらも合わせて参考にしてみてください。

- 過去に延滞などの金融事故を起こしている

- 他社で借入をしている

- 複数のクレジットカードを同時に申し込みしている

在籍確認の対応は必ずしも本人でなくとも良い

「勤務先で常に電話を待っているのは無理です!」

と思われる方もいるかもしれませんが、在籍確認の対応は必ずしも本人でなくとも良いのです。

というのも、カード会社は申込者の対話が目的ではなく、以下のような内容を確認することを目的としているためです。

- 申込者が勤務先に在籍しているかどうか

- 勤務先が実在するかどうか

つまり、あなたの同僚や先輩、上司などが代わりに在籍確認に対応した場合でも、ライフカードの審査は問題なく進みます。

カード会社がライフカードの社名を名乗ることはないので、クレジットカードの申し込みをしているという情報が他の社員に伝わることはありませんよ。

審査が不安な方向け!新たに2つのライフカードが登場!

過去に事故があってもOKなライフカードが登場!

過去に事故があってもOKなライフカードが登場!「やっぱりどうしても審査が不安!」

「クレヒスに傷が残っている場合はどうすれば良い?」

このように思われている方に目を向けていただきたいのが、以下の2枚のライフカードです。

- ライフカード(デポジット型)

- ライフカード(チャレンジ)

ライフカードと一口に言っても、その種類は多岐にわたります。その中でも審査に不安を覚える方におすすめなのが上記のデポジット型と年会費有料タイプです。

早速、それぞれのカードスペックと、なぜ審査が不安な方におすすめなのかを解説していきますよ。

どちらのカードもデザインは通常のライフカードと全く同じです。その為、他の人が見たとしても気づかれることはありません。

絶対に審査に通りたい方向け!ライフカード(デポジット型)

| 基本還元率 | 通常:0.5%~ 初年度:0.75%~ 誕生月:1.5% |

|---|---|

| 年会費 | 5,500円(税込) ※10万円のデポジット |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | ー |

- デポジットを支払うことでほぼ審査を確実にパスできる

- 初年度は還元率1.5倍

- 誕生日月は還元率3倍

- 国内外の旅行傷害保険が付帯

- シートベルト保険が付帯

- 弁護士無料サービスが付帯

10万円のデポジットを支払えば、ほぼ確実に審査を通過できる

ライフカード(デポジット型)は、10万円のデポジット(保証金)を預けることで、ほぼ確実に審査をクリアすることができるクレジットカードです。

デポジットの10万円と年会費の5,500円(税込)はカード受け取り時に代引きで支払う必要があります。

「え!10万円?一桁間違ってませんか?」という声が飛んできそうですね。

10万円という金額は確かに、決して安い額ではありません。

しかし、あくまでもこれはデポジットです。ライフカード(デポジット型)を解約する際には、そっくりそのまま預けた10万円は手元に戻ってきます。

以上を踏まえると、実質負担しなければならないのは、年会費の5,500円(税込)だけということ。

どうしてもクレジットカードの審査が通らなくて困っているという方にとって、ライフカード(デポジット型)は非常に価値の高い1枚と言えるでしょう。

デポジット不要のライフカード(チャレンジ)

| 基本還元率 | 通常:0.5%~ 初年度:0.75%~ 誕生月:1.5% |

|---|---|

| 年会費 | 5,500円(税込) |

| 国際ブランド | MasterCard |

| ETCカード | 無料 |

| 家族カード | 無料 |

- 年会費を支払うことで審査を通過できる可能性が上がる

- 初年度は還元率1.5倍

- 誕生日月は還元率3倍

- 国内外の旅行傷害保険が付帯

- シートベルト保険が付帯

- 弁護士無料サービスが付帯

- 電子マネーiDが利用できる

ライフカード(年会費有料)は審査のハードルが低い

ライフカード(年会費有料)は、5,500円(税込)の年会費を負担することで、通常のライフカードよりも入会しやすくなっている1枚です。

通常のライフカードは年会費無料なので、5,500円(税込)に抵抗を覚える方もいるかもしれませんが、そもそも審査をクリアできない方からすれば、ありがたい仕様ですよね。

ちなみに、ライフカード(年会費有料)の審査には以下のような特徴があります。

- 独自の審査基準を用いて一人ひとり個別に審査

- 過去に延滞がある方でもエントリー可能

過去に延滞がある方でもエントリーできるのは安心ですね。

ただし、現在も滞納中という方や任意整理している方等は審査に落ちるパターンも多くあります。より確実に審査に通過したい場合は、デポジットタイプを選択した方が無難ですよ。

ただし、100%審査をクリアできるわけではない点には注意が必要です。

特に、現段階で延滞などがある場合は、支払いを済ませてから審査に臨む方が良いでしょう。

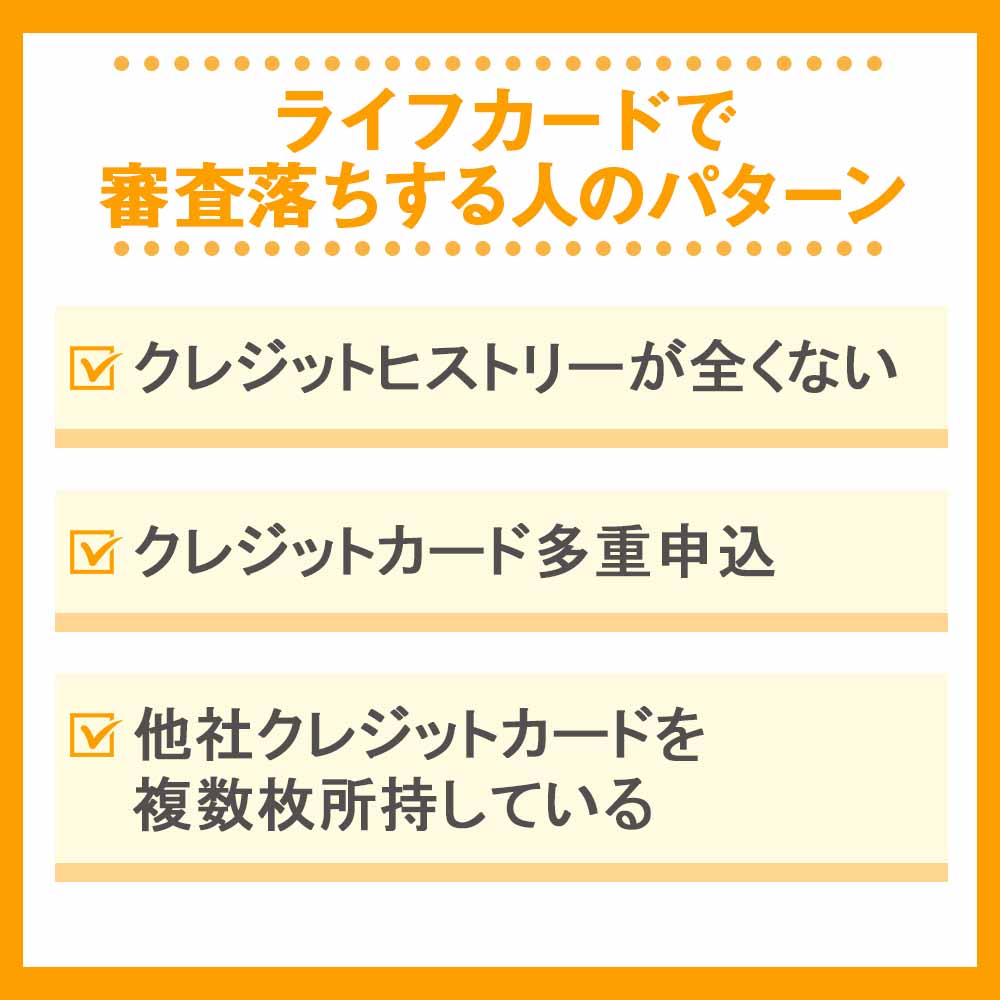

ライフカードで審査落ちする人のパターン

該当していないかチェックしよう!

該当していないかチェックしよう!審査がそれほど難しくないといわれるライフカードですが、審査に落ちてしまう方も当然いらっしゃいます。

しかも、正社員の方であったり、「どうして?」と思ってしまうような方が審査落ちしてしまう場合もあるのです。

これから申し込む方にとってはかなりの不安材料になってしまいますよね。

- クレジットヒストリーが全くない

- クレジットカード多重申込

- 他社クレジットカードを複数枚所持している

一見審査に通過しそうにみえる方が落ちてしまうのには、こういった理由が考えられます。

では、一見問題なさそうでもどんな条件があるとライフカードの審査に落ちてしまうのでしょうか?

「クレカを持ったことがない」30代は要注意!

クレジットカードを持ったこともない。ローンを組んだこともない。そう聞くとどんな印象を持ちますか?

一般の方からするとそれほど悪いイメージではないでしょう。むしろ、「現金主義の人なんだな」ぐらいのイメージですよね。

しかし、こういう方は、クレジットの審査では「スーパーホワイト」と呼ばれており審査とってマイナスだと言われています。

スーパーホワイトという言葉のイメージは悪くなさそうですが、クレジット審査では不利になってしまうことがあるのです。

クレジットの支払いやローンの履歴がないから、確実に支払ってくれるのか判断ができない(情報がない)ということと、過去の金融事故でカードを持てない期間があったため、何の履歴もないということが考えられるからというのがその理由になります。

そういった履歴の事をクレヒスと言ったりします!

実績があれば審査に通過しやすくなり、実績がなければ判断に迷うことにもなってしまうのが現実です。

しかも、審査をする側にとってはデータがないので、元々カードを持ったことがないから履歴がないのか、それとも延滞を繰り返すなどの金融事故があってカードが持てなくなり履歴がないのか判断することができないのです。

例えば、自己破産などをしても5年~10年以上経過すると、(場合によって期間は異なりますが)信用情報機関からは記録がなくなるなどのケースがあります。

具体的な数字はカード会社にしか分かりませんが、30代後半~40代を超えるような年齢で今までにクレジットカードやローンなどの経験が全くないという方は審査に引っかかってしまうリスクがあります。

スーパーホワイトについては『現金主義に終止符を!スーパーホワイトはローンやクレジットカードの審査も通らない!?』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

クレジットカードの多重申込や枚数が多すぎても審査に不利

また、ポイント目当てでたくさんクレジットカードを作ってしまうということもありますよね。これがライフカードの審査に影響を与えてしまうことがあるのです。

特に半年以内にたくさんのクレジットカードを申し込むのは、信用情報に影響を与えます。

他のカードの審査が終わっていない段階で、別のカードに申し込むのは多重申込みといい、審査に受かる可能性がほとんどなくなってしまうので、絶対にやめてください。

参考 » クレジットカードの多重申込みとは?申込時に気をつけたい期間や件数を解説!

そして、申し込みの履歴は信用情報機関のデータに半年間残るので、できればクレジットカードを追加するとしても半年に数枚程度にしておきそれぞれ期間を空けておくのが無難です。

収入などで審査に不安がある方は、クレジットカードを申し込むのは半年に1枚にしておくと、審査に受かりやすくなります。

もうひとつ、クレジットカードを複数枚持っていることで発生するリスクがあります。それがキャッシング枠の問題です。

キャッシング枠を持っているだけで、実際には借金をしていなくても審査にはマイナスとなってしまいます。

例えばキャッシング枠30万円のカードを3枚持っていれば、90万円まで借金があるとみなされてしまうことがあるのです。

どういうことかというと、カードのキャッシング枠はそれだけお金が借りられるということですね。

少し難しい話になりますが、カードのキャッシング枠は収入の3分の1までしか借金をできないという総量規制(そうりょうきせい)という法律の対象となるので、年収が300万円の方は100万円までしか借りられないという縛りがつくのです。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。出典:日本貸金業協会

但し、総量規制の対象はキャッシング枠を利用した場合のみ。通常のクレジットカードのショッピング枠は総量規制の対象外です。

そうなると、多くのカードを持っていて全てにキャッシング枠を付けていた場合、総量規制に引っかかってしまうことも場合によってはあります。

ですから、クレジットカードを複数枚持っているだけで即リスクとなるわけではありませんが、キャッシング枠がどういう設定になっているのかは一度チェックするべきでしょう。

もし、キャッシング枠が多かったり審査に不安な場合には、キャッシング枠なしにしておくといいですね。

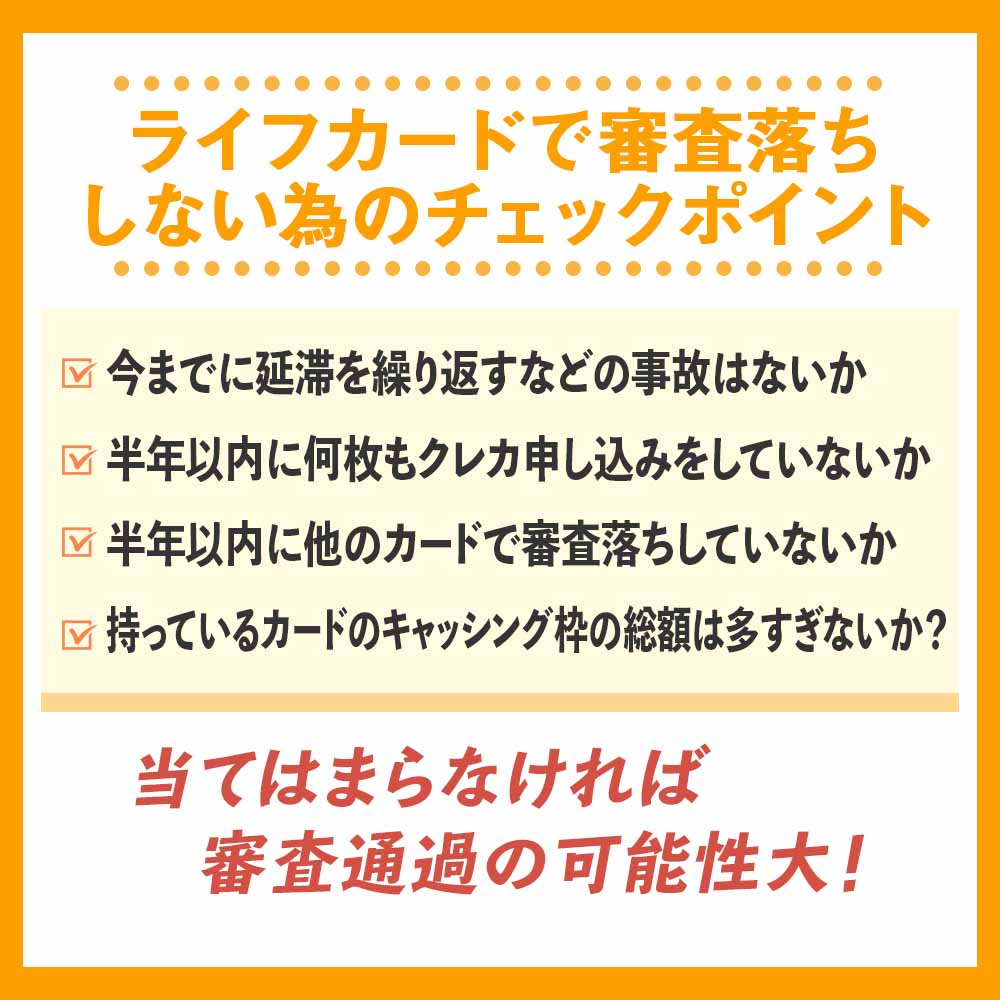

ライフカードで審査落ちしない為のチェックポイント

ライフカードに申し込むなら、ぜひ一発で審査に通過したいですよね。

ライフカードに申し込むなら、ぜひ一発で審査に通過したいですよね。

以下のことに気をつけてしっかりとクレジットカードやローンの支払いをしていれば、それほど審査難易度は高くありません。

早速当てはまるものがないか、チェックしてみてくださいね。

今までに延滞を繰り返すなどの事故はないか

今までにクレジットカードやローンの支払いで延滞を複数回行っていたりしませんか?

延滞は軽く考えてはいけません。後々のクレジットカード審査・ローン審査に響いてきます。

携帯電話代の延滞にも注意が必要です。最近は持ち帰りが0円で後は分割払いというパターンが多いですよね。

これは、携帯電話本体の機種代金を、毎月の携帯電話利用料金とあわせて分割で払っているので、支払いが遅れると信用情報にキズがついてしまいます。

また、任意整理・自己破産などもクレジットカードを作るうえでの大きなマイナスポイントです。

過去に自己破産をしたという場合には、その情報が信用情報機関から消えるのには5年から10年がかかり、その間はクレジットカードの審査に受かるのが非常に難しくなってしまいます。

普段から、無理な借金をしないことが審査に通る上でも大切です。

半年以内に何枚もクレカ申し込みをしていないか

クレジットカードの申し込みも信用情報機関に記録されている情報のひとつです。

短期間に複数のクレジットカードに立て続けに申し込むのは、審査の面でマイナスになります。この申し込みの履歴は半年保存されるのです。

もし、半年以内に審査に通ったカードがあるとしても、半年は期間を空けておくのがオススメですよ。

半年以内に他のカードで審査落ちしていないか

実は、信用情報には他のカードに申し込んで審査落ちした履歴も半年間は載ってしまいます。

ライフカードに限ったことではありませんが、何枚もクレジットカードに審査落ちしているのは、クレジットカードの申し込みにおいてマイナス要素です。

もし半年以内に審査落ちした心当たりがあるなら、その時点から信用情報から履歴が消える半年は期間をあけて再度申し込みをするようにしてくださいね。

半年期間をあけたことで審査に通ってしまうということも十分にあり得ます。

持っているカードのキャッシング枠の総額は多すぎないか?

キャッシング枠は、もし使っていないのならすぐにカード会社に連絡して減額やなくしてもらうこともできます。

使っていないキャッシング枠のせいで、本当に申し込みたいカードの審査に落ちてしまうのはもったいないですね。

キャッシング枠は増枠するのは難しくても、ゼロにするのは難しくありません。すぐにできるので、キャッシング枠は不要なら早めに外してしまいましょう。

仮にもしもの時にお金を借りるのなら、キャッシング枠は金利が非常に高くオススメできません。

カードを複数枚持っていて、全てにキャッシング枠がついているという方は、一度見直してみるといいでしょう。

しかし、海外旅行の際に、万が一現金が必要という場合もありますので、海外によく行かれる方はもしもの時に最低限必要な金額は残しておけば安心ですね。

今までにクレカもローンも経験のない人は?

あなたが専門学生や大学生などの学生さんなら気にすることはありません。むしろ、普通のことですよね。

学生専用ライフカードなど、学生向けのクレジットカードから挑戦してみてください。学生さんの審査はそれほど厳しくないので、後々のクレヒスのためにも役に立ちますよ。

さて、30代や40代以降の方で全然クレジットカード・ローンの利用がないという方も中にはいらっしゃいますよね。

全然悪いことではないのですが、クレジットカードの審査においては一定の年齢で信用情報が全くないというのもマイナスになります。

「でも、クレカが作れないのにどうやって今から信用情報を・・・。」

実は、クレヒスを積み上げる方法というのはクレジットカードだけではありません。

- 携帯電話の本体分割払い

- 低価格でもOKなのでテレビ通販などの分割払い

これらの分割払いでも、信用情報機関にきちんと支払っているという情報が追加されます(もちろん、支払いの遅れは絶対避けてください)。

携帯電話を契約する際に、携帯電話の本体を分割で払うというのが現在難しければ、まずは、安い商品からテレビショッピングの分割払いで購入するといいですね。

今までにカードを持ったことがないことが原因で審査に落ちてしまうのは実にもったいないことです。

債務整理や延滞、強制退会などの心当たりがなくて、今までにカードを持ったことがないという方なら、少額でもいいので分割払いをしてクレヒスを積み上げ、再チャレンジしてみてくださいね。

当てはまらなければ審査通過の可能性大!

これまでに紹介したポイントをしっかりと抑えて対策しておけば、ライフカードの審査は心配しなくて大丈夫です。

ライフカードの申し込み条件はそれほど厳しくないので、過去に大きな支払いの遅れなどがなくて、ある程度の収入があれば問題なく受かるケースが多いので、それほど緊張する必要はありません。

また、クレヒスのない方も、これから少額のショッピングローンで実績をつけていけば、審査に有利になるので今から少しずつ積み重ねていきましょう。

ライフカードを使ってポイントを貯めるのを楽しみに審査結果を待ってくださいね。

ライフカードに限らず、クレジットカードの審査基準をもっと知っておきたいという方は『クレジットカードの審査が甘いと言えるおすすめカード特集|審査通過する為の知っておくべき6つのこと』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

ライフカードの申込みから審査にかかる時間

すぐにライフカードが欲しい人はWeb申込みがおすすめ!

すぐにライフカードが欲しい人はWeb申込みがおすすめ!「できるだけ早く審査が完了するカードが良い!」

「急ぎでクレジットカードが欲しい!」

このように思われている方にとって気になるのが、ライフカードの申込みから審査完了までにかかる時間ですよね。

そこでここでは、以下の2つの項目について解説を進めていきたいと思います。

- ライフカードの審査は最短数分で完了

- ライフカードは最短1週間程度で手元に届く

「え!そんなに早いの?」

と驚かれる方もいるかもしれませんね。

早速、それぞれの内容をもう少し深掘りしていきますよ。

ライフカードの審査は最短数分で完了

急いでいる方にはありがたいことに、ライフカードは最短数分で審査が完了するという仕様です。

以下、実際にライフカードを申し込んだ方の口コミを参考にさせてもらいましょう。

ちょびリッチのライフカード案件、審査通過~。申込から審査通過メールまで8分って今までで最短かも。

— masakick (@masakick_7780) 2017年11月14日

ライフカード、申込から審査終了まで14分ってはやっ!!

— のんびり (@Nonbirimile) 2016年12月16日

ライフカード、審査結果4分って早くて驚き!システムのみで判定してるんでしょうね。

— リゾートマイラー (@ResortDiver52) 2016年12月14日

これだけライフカードの審査完了までがスピーディであれば、審査の結果がなかなかこなくてやきもきすることもなさそうです。

もちろん、数分で審査完了通知が来ないからといって、審査に落ちてしまったと決めつけるのは尚早です。

もしかしたら、審査に必要な書類が足りていなかったり、電話確認が入るという可能性もあるため、カード会社からの連絡を少し気長に待ってみましょう。

ライフカードは最短1週間程度で手元に届く

ライフカードの公式ホームページを参考にすると、カード発行までの時間はそれぞれ、以下の通りとなります。

- Web完結型:最短2営業日でカード発行

- 通常カード発行(郵送):2〜3週間程度でカード発行

- 必要書類をご自身でダウンロードした場合:10営業日でカード発行

本人確認方法の種類とカードが届くまでの流れ

最短2営業日後

STEP4 カード発行

ご自宅あてに普通郵便で発送いたします。

出典:ライフカード

仮にWeb完結型で申し込み手続きを進めた場合、最短2営業日でカード発行に至るため、カードが手元に届くのは、申し込みからおよそ1週間程度と考えることができます。

できるだけ急ぎでカードを入手したい方は、口座設定の手続きまでを含め、オンライン完結で手続きを進めましょう。

ライフカードの審査でよくある質問

ライフカードの審査難易度は?

ライフカードは信販系カードなので審査難易度自体はそこまで高くありません。

申込み条件は「18歳以上」「電話連絡が可能な方」なので、初めてのクレジットカードにもおすすめです。

ライフカードの審査はどれくらいかかる?

審査時間は最短数分で完了します。

手元に届くまでは1週間前後かかりますよ。

ライフカードの利用枠はどこで確認できる?

「LIFE-Web Desk」から確認することができます。

審査に通過すると「「LIFE-Web Desk」登録完了のご案内」というタイトルのメールが届くので、記載されているIDと設定したパスワードでログインすれば確認できますよ。

ライフカードの審査まとめ|心配せずにまずは申込みしよう!

ライフカードの審査は、それほど難易度が高くないので問題なく受かるケースが多いですが、念には念を入れて審査に不利になることは避けて行きましょう。

ライフカードの審査は、それほど難易度が高くないので問題なく受かるケースが多いですが、念には念を入れて審査に不利になることは避けて行きましょう。

クレジットカードをずっと持たないできたことがマイナスポイントになるのは、意外かもしれませんね。

ですから、学生さんの場合には審査がやさしめのうちにしっかりとクレヒスを積み重ねるのをオススメします。

ライフカードは誕生月にはポイントが3倍にアップするのが魅力のカードです。ぜひライフカードを手に入れて、誕生月にポイントを沢山ゲットしてくださいね。

更に今ならライフカード入会キャンペーンとして最大15,000円のキャッシュバックがもらえるので、このチャンスを逃さないようにしましょう!