クレジットヒストリーはクレヒスとも略され、その人のクレジットカードやローンの利用状況などの記録のこと。

毎月クレジットカードやローンの支払いをしっかり誠実にしていれば、その分信用がアップしますが、反対に支払いが遅れたりすると信用がダウンしてしまいます。

クレジットヒストリーは、これからのクレジットカードやローンなどの審査に影響する情報なので、とても重要度の高い情報です。

ここでは良いクレヒスを作っていく方法や、どのくらいの期間がかかるのかなどクレジットカードが初めての方にも分かりやすく解説していきます。

クレジットヒストリーとは?

クレカやローンの審査でいちばん重要なのがクレヒス!

クレカやローンの審査でいちばん重要なのがクレヒス!クレジットヒストリーとは日本語にすると、『信用情報』といいます。Wikipediaにはこのように記されています。

信用情報(しんようじょうほう)とは、個人の年収や住宅情報、勤務先等の属性情報及び、ローンや公共料金等の支払い情報のこと。出典:Wikipedia

クレジットヒストリーは、クレジットカードの審査などの際に参考にされる情報です。

クレジットヒストリー・信用情報についてより詳しく解説する前に、話をより分かりやすくするために身近な例を想像してみましょう。

あなたが友達に『お金貸して』と言われたら?

過去の信用で判断される

過去の信用で判断されるある日、あなたが友達に「お金を貸して」と言われたとします。信用できない人だと思えば、絶対に貸したくないですよね?

例えば『前にお金を貸したけれどなかなか返してくれなかった』とか『他の友達にもお金を借りているけれど返していないようだ』などの悪い実績や評判があると絶対に貸さないと心に誓うことでしょう。

クレジットカードやローンは、『クレジットカードは後で支払いをする』という約束のもとにカード会社にお金を立て替えてもらうというモデルで成り立っています。

そうなると、クレジットカード会社としても『信用できない人』とはカードの契約をしたくないのも納得できますよね。

そこでクレジットヒストリーが重要になります。

クレジットヒストリーには支払いの履歴などが載る

信用情報機関でこれらの情報が共有される

信用情報機関でこれらの情報が共有されるクレジットヒストリーには大きく分けて3種類の情報が記録されています。

- 申し込み情報

- クレジット情報

- 利用記録

それぞれについて詳しく解説していきましょう。

申し込み情報は6ヶ月保存

万が一審査落ちした場合は、半年間空けて再申し込みしよう!

万が一審査落ちした場合は、半年間空けて再申し込みしよう!クレヒスの中の申し込み情報というのは、その名の通り『申し込み』に関する記録です。

- 氏名・生年月日・連絡先など

- 申し込み内容

申込み情報には、誰が、どんな契約に申し込みをしたのかが半年間保存されています。

一般的に『半年以内にたくさんカードを申し込みをすると審査に通りにくくなる』と言われていますが、その理由がこの申込情報の影響です。

クレジットカードなどの多重申込みがNGな理由については『クレジットカードの多重申込みとは?申込時に気をつけたい期間や件数を解説!』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

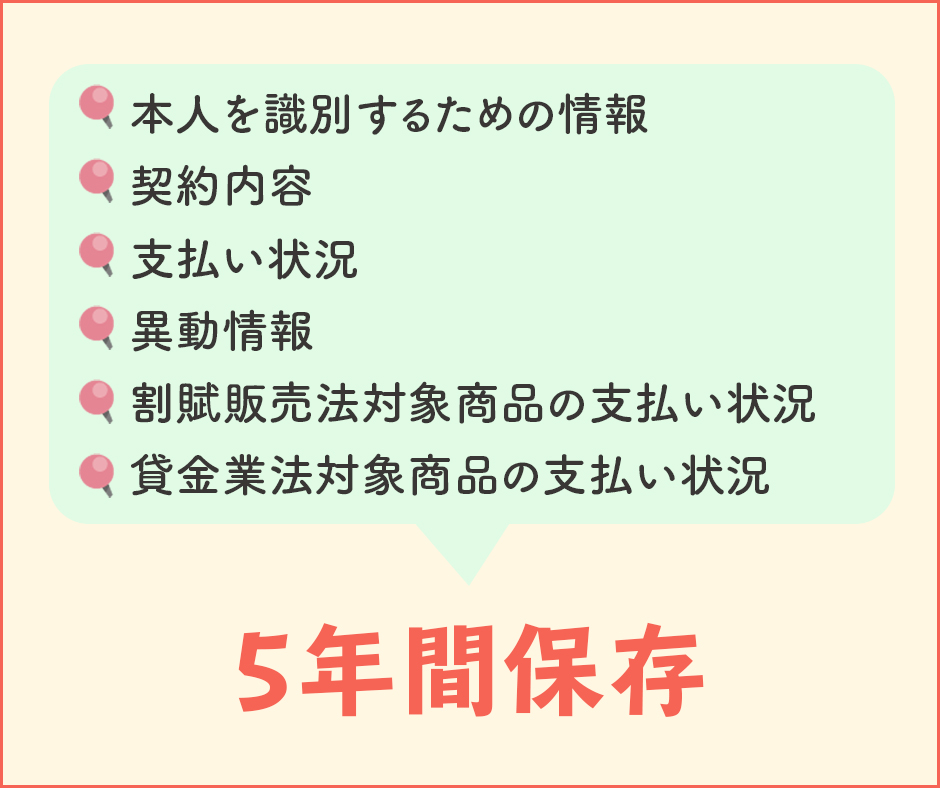

クレジット情報は5年間保存

滞納情報も含め5年間掲載されていることを忘れずに!

滞納情報も含め5年間掲載されていることを忘れずに!クレジット情報というのは、実際に契約した内容や支払いの状況などのことを指します。ここがかなり重要な位置を占める情報です。

具体的には、次のような情報が契約期間中および契約が終わった後の5年間保存されます。

- 本人を識別するための情報

- 契約内容

- 支払い状況

- 異動情報

- 割賦販売法対象商品の支払い状況

- 貸金業法対象商品の支払い状況

上記の言葉だけ並べると、少し分かりにくいので上から簡単に解説していきましょう。

まず本人を識別するための情報は、氏名や連絡先、勤務先・勤務先の電話番号などの個人情報です。

本人確認のために提出した免許証などの公的書類の番号も載っています。

- 契約内容

→どんな契約をしているかということ。クレジットカードの名前や支払い回数など。 - 支払い状況

→まだ払っていない額・請求額・入金額や実際に入金したかどうかの履歴。 - 異動情報

→支払いの遅れ・自己破産・保証会社による立て替えなどの記録。 - 割賦販売法対象商品の支払い状況

→携帯・スマホなどの分割払いの支払い状況など。 - 貸金業法対象商品の支払状況

→キャッシングなどお金を借りた場合の支払い状況の記録。

このクレジット情報は、その人の支払い能力などをみるうえでとても重要な情報なので、長い期間保存されるのです。

利用記録は6ヶ月保存

利用記録というのは、信用情報機関に加盟している会社が信用情報をチェックした記録で利用目的なども残り、適切に利用されるようになっています。

例えば、クレジットカードに入会申し込みをするとあなたがクレジットカードの会員になれるかどうかの審査を行いますね。

その時にクレジットカード会社は信用情報をチェックします。

そのチェックの履歴などが『利用記録』にあたるのです。この記録は6ヶ月間保存されます。

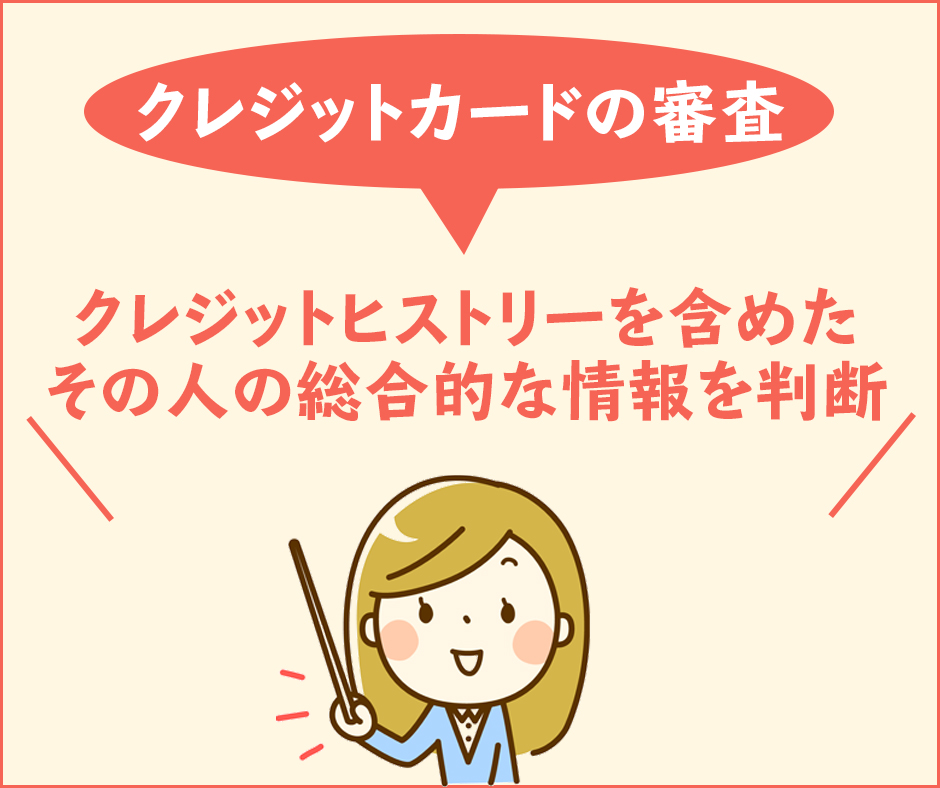

クレジットヒストリーは審査の際の参考にされる

だからこそ、過去のクレヒスは重要になってくる

だからこそ、過去のクレヒスは重要になってくる個人対個人でも信用できる人にしかお金を貸したくない、と考えるのと同様でクレジットカード会社は信用に値する人にだけカードを発行したいと考えています。

そこで、カードの申し込みがあった場合に『審査』を行います。

クレジットカードやローンの審査では、おおむね次のようなことをチェックするのです。

- クレジットヒストリー

- 年収

- 勤務先・勤務形態

- 勤続年数

- 他社からの借り入れ

- 住居の形態(持ち家か賃貸かなど)

- 居住年数

クレジットヒストリーを含めたその人の総合的な情報を判断して、クレジットカードの発行の可否や限度額を決めていきます。

クレジットヒストリーは信用情報機関で共有されている

他社で滞納した情報もバレてしまう

他社で滞納した情報もバレてしまうクレジットヒストリーはクレジットカード会社・信販会社・消費者金融業者・銀行などが加盟する信用情報機関で情報が共有されています。

信用情報機関には次のような種類があります。

- CIC

→主にクレジットカード会社、信販会社、消費者金融会社など - JICC

→主に消費者金融会社、クレジットカード会社など - 全国銀行個人信用情報センター

→主に銀行と銀行系カード会社など

上記の信用情報機関の種類によって情報の保存期間に差があります。

特に、よく審査の際に問題になるのは次のようなトラブルです。

- 延滞

→支払いの遅れ - 債務整理

→借金が払えなかった場合の手続き - 多重申込

→短期間に頻繁に融資の申し込みをしたり、カードの申し込みをすること

下記の表のように信用情報が保存される期間は、信用情報機関ごとに違っています。

| 延滞情報 | 債務整理 | 申込履歴 | |

|---|---|---|---|

| CIC | 5年 | 5年 | 6ヶ月 |

| JICC | 5年 | 5年 | 6ヶ月 |

| 全国銀行個人信用情報センター | 5年 | 5年 ※官報情報は10年 |

6ヶ月 |

各信用情報機関ともほとんど保存期間に大きな差がないのですが、銀行が主に加盟するJBA・KSCでは自己破産などの情報が10年保存されるのが特徴です。

それで、『銀行の審査は厳しい』という風に考えられているのです。

さて、どうして信用情報を共有することが必要なのかというと、そのクレジットカード会社でカードを作るのが初めてという人が申し込んできたときに、情報がないと審査のしようがないからです。

参考» クレジットカードの審査落ちの履歴は残る?他社カードへの申込みは可能?

信用情報機関同士でも情報を共有している

1つの信用情報機関に加盟していなくても、情報は共有されるシステムに

1つの信用情報機関に加盟していなくても、情報は共有されるシステムに各信用情報機関同士で情報を共有するFINE(ファイン)やCRIN(クリン)というシステムもあります。

- FINE(ファイン)

→CICとJICCが顧客の総借入残高などの情報を共有 - CRIN(クリン)

→CIC、JICC、全国銀行個人信用情報センターが延滞や申告情報を共有

それぞれの信用情報機関同士で情報を共有することで、お金の貸しすぎによる多重債務者を増やさないように対策を行っているのです。

このように、相互に情報を共有しているので他のクレジットカード会社とのお金のトラブルがあった場合も隠すことができません。

当たり前のことですが、延滞などのないように誠実にクレジットカードを使い続けていきたいですね。

申し込み時に信用情報の登録に誰でも同意している

規約には必ず記載されている

規約には必ず記載されているここまでで、クレジットカード会社をはじめとした会社は信用情報機関という、信用情報をストックする機関に加盟して情報を共有していることが分かりましたね。

ここで「私はそんな情報が共有されるなんて聞いていないんだけど…。」と思う方もいるでしょう。

実は、クレジットカードに申し込みや分割払いなどの申し込みをした時点であなたは信用情報が共有されることに同意しているのです。

細かい字がびっしりと並んでいて読み飛ばしてしまいがちな約款ですが、ここまで説明してきた信用情報の登録に関することも記載されています。

クレジットヒストリーが悪いと審査に落ちてしまう!

クレヒスをキチンと積み上げておくことが大事

クレヒスをキチンと積み上げておくことが大事クレジットカード会社は信用できるかどうか、代金の立て替えをしてもきちんと払える人かどうかということをクレジットヒストリーを参考に審査します。

つまり、言い換えると『クレジットヒストリーが悪いと審査に落ちる確率が高まる』ということです。

クレジットヒストリーが悪いとは、次のような状態を指します。

- 分割払いで延滞を繰り返している

- 利用者都合によるクレジットカードの入金遅れがある

- 支払いができずに保証会社による立て替えがある

- 頻繁に融資を申し込んでいる

- 他社の借り入れ件数・金額が多い

- 一定の年齢なのにまったくクレジットヒストリーがない

クレジットカードの支払いの遅れや、払えなかったことによって保証会社が立て替えをしたというのは明らかにマイナスになります。

また、頻繁に融資を申し込んだり、短期間にカードを何枚も作ろうとしたりするのはよくありません。

もちろん借入件数が多く、金額も年収に対して多い場合もマイナスになります。

中年以降の方でクレカがはじめての方も要注意

30代を超えてクレヒスがないと不自然に思われる

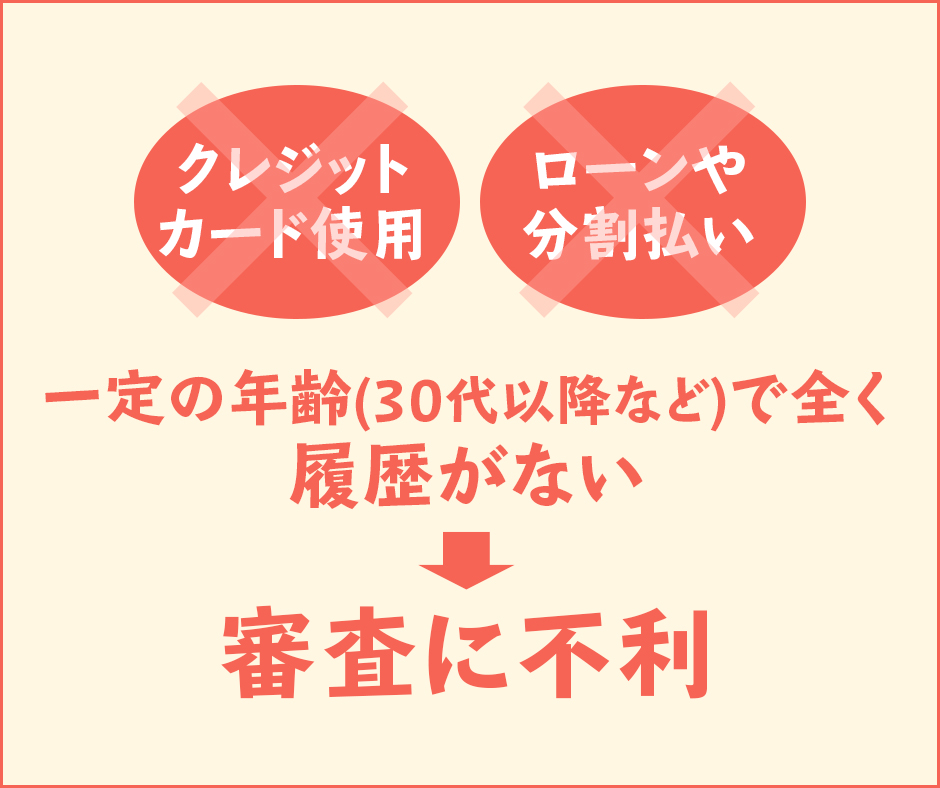

30代を超えてクレヒスがないと不自然に思われる先ほど紹介した支払いの遅れなどのクレジットヒストリーが悪い条件以外にも、評価を得られない状態があります。

『クレジットヒストリーが全然ない』というパターンです。特に問題を起こしていないのに、良い評価を得られないのです。

20歳くらいの若い方の場合は問題になりませんが、一定の年齢(30代以降など)で全くクレジットカードも使わず、所持しておらず、ローンや分割払いもしていないという状態が該当します。

クレジットヒストリーが何もない状態の人をスーパーホワイトと呼びます。スーパーホワイトの方も信用情報がない分、審査が厳しい傾向があるので要注意です。

クレジットヒストリーがないという状態は見かけ上、債務整理などのお金のトラブルがあってカードを持てない人とまったく見分けがつかないからですね。

こういう方もクレジットカードの審査の上に不利になりやすい傾向にあります。

一見矛盾するようですが、クレジットカードを作りたいと思ったら良好なクレジットヒストリーが必要になるのです。

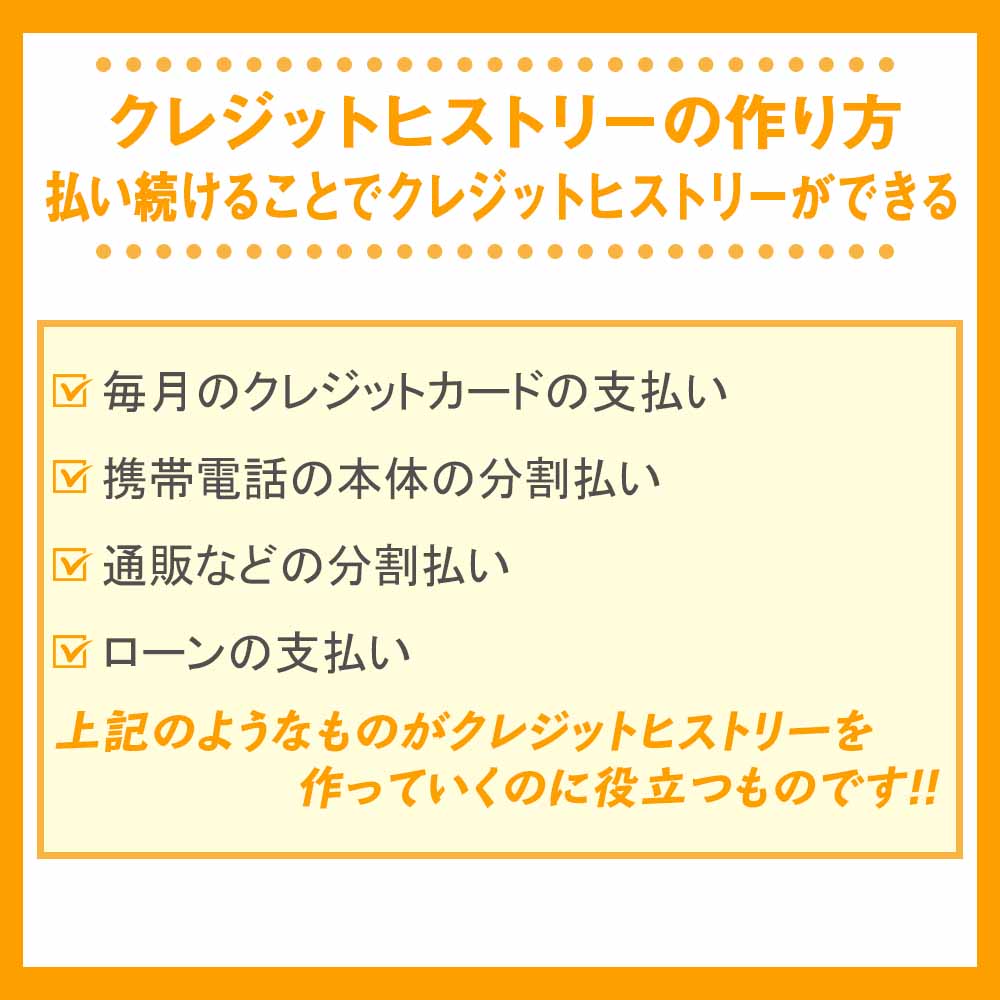

クレジットヒストリーの作り方|払い続けることでクレジットヒストリーができる

携帯の本体代金も分割払いにすれば信用情報に掲載される!

携帯の本体代金も分割払いにすれば信用情報に掲載される!クレジットカードの審査や、将来の車や持ち家といったローンを組むためには良好なクレジットヒストリーが必要です。

クレジットヒストリーは日常生活の中では意識することが少ない情報ですが、クレジットヒストリーによって将来の設計が変わってくることもあるといっても大げさではありません。

クレジットヒストリーを作るためには、クレジットカードの支払いや分割払いを一切の滞納なく順調に支払い続けるというのが定番の方法です。

- 毎月のクレジットカードの支払い

- 携帯電話の本体の分割払い

- 通販などの分割払い

- ローンの支払い

上記のようなものがクレジットヒストリーを作っていくのに役立つものです。

分割払いなどでもクレジットヒストリーが作れる

携帯本体代金の分割もクレヒスに掲載!

携帯本体代金の分割もクレヒスに掲載!「クレジットカードが作りたいけれど、もう35歳なのにクレジットヒストリーが全くないから作れない!」とお困りの方におすすめしたいのが、携帯電話本体や商品の分割払いです。

- 携帯電話の本体代金

- 少額のショッピングローン等

クレジットカードの審査になかなか通らないという場合には、ぜひ試しておきたい方法になります。

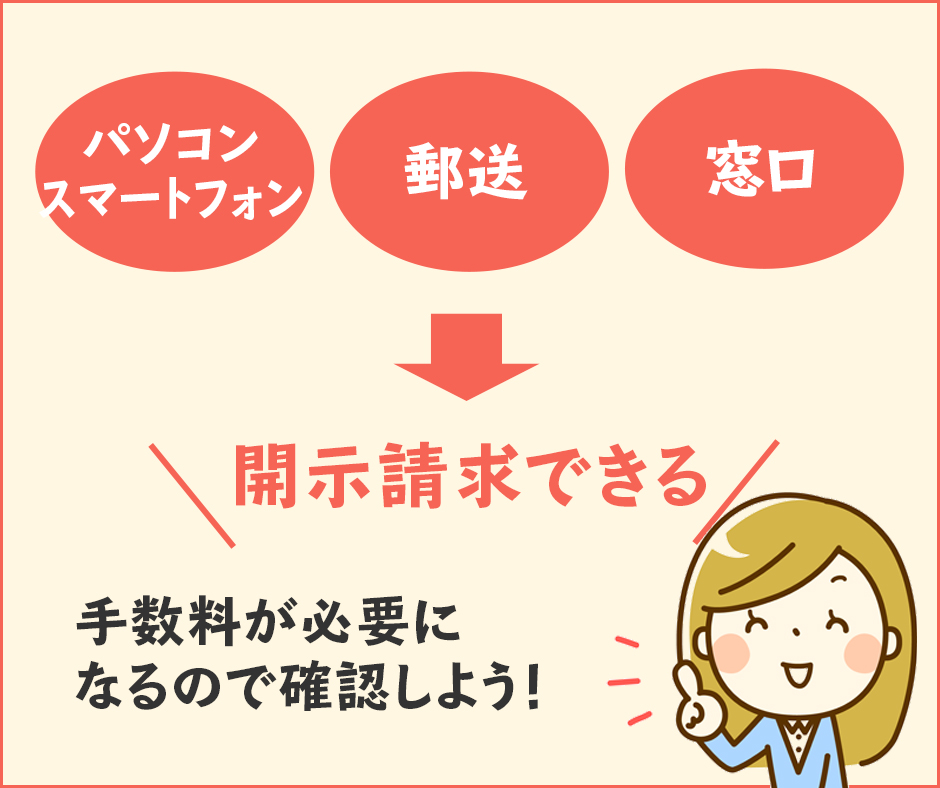

自分の信用情報は開示請求できる

信用情報にどのように掲載されているかチェックしてみよう!

信用情報にどのように掲載されているかチェックしてみよう!あなたの登録されている信用情報は、『開示請求』といって自分の情報を見るための手続きを行うことによって確認することができます。

- どうして審査に落ちたのか分からない

- 自分の信用情報を確認しておきたい

上記のような時に開示請求を行います。開示請求というと何か難しいことのように感じますが、自宅にいながらにして申請を行うことが可能です。

開示請求の方法は難しくない

自分の信用情報の開示請求は難しくありません。

自分の信用情報の開示請求は難しくありません。

例えば、CICを例にして考えると、次のような方法で開示請求を行うことができます。

- パソコン・スマートフォン

- 郵送

- 窓口

自宅にいながらにしてあなたのクレジットヒストリー・信用情報がどうなっているのか確認することもできるのです。

ここからは、代表的な3つの信用情報機関ごとに開示請求の方法をご紹介します。

CICでの開示請求

CICでは次の3つの方法で開示請求ができます。

- パソコン・スマートフォン

- 郵送

- 窓口

パソコン・スマートフォンからの基本的な流れは同じですので、一緒に解説します。

インターネット接続環境とクレジットカード払いによる1,000円の手数料が必要です。

- CICの『情報開示とは』ページから『パソコン/スマートフォンで開示』に進む

- クレジット契約で使った番号から指定の番号に電話をかけて受付番号を取得

- 1時間以内に受付番号などの必要な情報を入力する

- 開示報告書をPDFファイルなどで受け取り確認する

郵送の場合は、本人確認書類と信用情報開示申込書が必要です。印刷ができない環境の場合は電話でも書類を取り寄せることができます。

- 電話受付:0570-666-414

手数料としてゆうちょ銀行が発行する1,000円分の定額小為替証書も用意しましょう。

- CICの公式サイトから『信用情報開示申込書』をダウンロード・印刷

- 必要事項を記入し、本人確認書類のコピー、定額小為替とともに郵送

- 簡易書留で開示報告書が郵送される

書類の送り先は以下になります。

〒160-8375

東京都新宿区西新宿1-23-7 新宿ファーストウエスト15階

(株)シー・アイ・シー 首都圏開示相談室 宛

CICの窓口で情報開示を行う場合は、次のような手順で行います。

- 本人確認書類と手数料500円を用意

- 最寄りの窓口に行き、タッチパネルで受付

- 開示報告書を受け取る

以上の流れで、CICでの開示請求ができます。

JICCでの開示請求

JICCでは次の3つの方法での開示請求が行えます。

- スマートフォン

- 郵送

- 窓口

スマートフォンでの手続き方法は以下のような手順です。

- 『スマートフォン開示受付サービス』アプリをダウンロード

- 利用規約を確認し、アプリ経由でパスワードを取得・入力

- 画面の案内に沿って個人情報を入力

- アプリ経由で本人確認書類を撮影して送信

- 手数料の支払い方法を選ぶ

- 簡易書留で『信用情報記録開示書』が郵送される

郵送での手続き方法は以下のような手順です。

- JICCサイトから信用情報開示申込書を記入・印刷

- 1,000円分の定額小為替証書・信用情報開示申込書・本人確認書類を郵送

- 開示結果が郵送される

書類の送付先は、以下になります。

〒530-0003

大阪府大阪市北区堂島1-5-30

堂島プラザビル6階

株式会社日本信用情報機構 開示窓口宛

窓口での手続き方法は以下のような手順です。窓口は東京と大阪の二か所になっています。

遠方の場合には、スマートフォンもしくは郵送での手続きがオススメです。

- 手数料500円と本人確認書類を用意して窓口へ

- 備え付けの信用情報開示申込書に記入

上記の流れでJICCでの開示請求が可能です。

KSCでの開示請求

KSCでの開示請求は、郵送での申し込みのみとなっています。手順は次の通りです。

- 登録情報開示申込書に必要情報を入力または手書きで記入する

- 登録情報開示申込書・定額小為替証書1,000円分・本人確認書類2点を郵送

- 『本人限定受取郵便(特例型)』で結果が郵送される

書類の送付先は、以下になります。

〒100-0005

東京都千代田区丸の内2-5-1

一般社団法人全国銀行協会 全国銀行個人信用情報センター

印刷ができないなどの問題がありましたら、下記の連絡先に電話をすると登録情報開示申込書を送付してもらえます。

- 電話受付:0120-540-558

- 03-3214-5020

以上の流れでKSCの開示請求が可能です。

信用情報の開示方法は『クレジットカードの信用情報とは?個人の信用情報を開示する方法を解説!』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

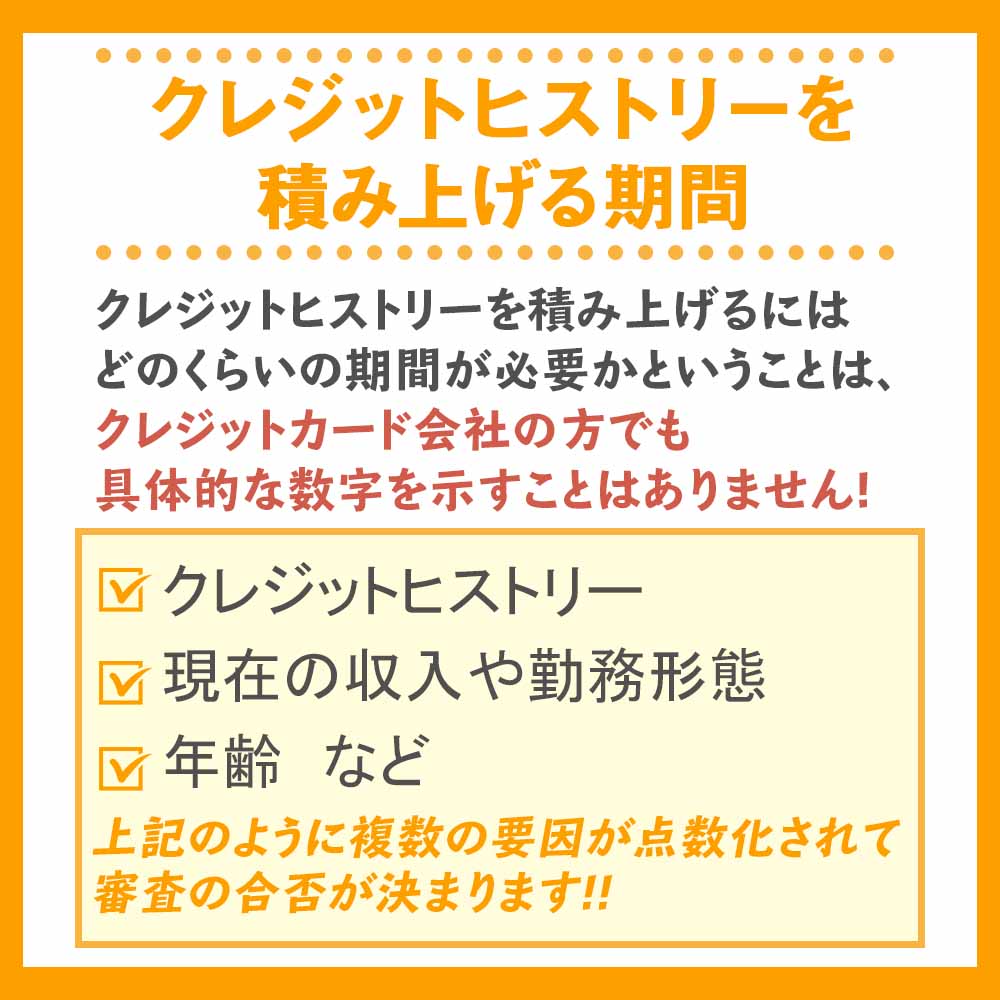

クレジットヒストリーを積み上げる期間

具体的な期間はないが、最低でも半年間はキレイに積み上げておきたい

具体的な期間はないが、最低でも半年間はキレイに積み上げておきたいクレジットヒストリーが良好な状態が長ければ長いほど、カード会社が審査の際に「この人は支払い能力がある」と判断されます。

つまり、一定期間支払いを遅滞なく行って信用を積み重ねていくことが必要です。

しかし、クレジットヒストリーを積み上げるにはどのくらいの期間が必要かということは、クレジットカード会社の方でも具体的な数字を示すことはありません。

- クレジットヒストリー

- 現在の収入や勤務形態

- 年齢など

一例ですが、上記のように複数の要因が点数化されて審査の合否が決まります。

しかし、クレジットヒストリーは一番分かりやすく『その人が支払いをしていたかどうか』が分かる重要な項目であることに間違いはありません。

そこで、良好なクレジットヒストリーを積み上げていくことが必ずクレジットカード審査やローン審査などにプラスになります。

$マークを積み重ねることが大事

クレジットヒストリーの情報開示などを行うと、その人の支払いの履歴が確認できます。

クレジットヒストリーの情報開示などを行うと、その人の支払いの履歴が確認できます。

支払いの履歴が表で確認できる箇所があるのですが、そこには支払い状況がマークによって記載されています。

- $:請求額どおりの入金あり

- P:一部入金

- R:本人以外からの入金

- A:本人の都合で入金なし

- B:本人以外の都合で入金なし

- C:理由不明で入金なし

- -:請求もなく、入金もなし

- 空欄:クレジットカードの契約なし

上記を見ていただくと分かるように、正常な状態というのは『$』や『-』になります。

$マークの場合はクレジットカードを使って、期日(支払日)に正常に入金されたということになります。

『-』があったとしても、クレジットカードを使わない月があっただけということなので問題にはなりません。

反対に、問題になるのは『A』や『C』などです。

特にAのマークがついているというのは、銀行側のトラブルなどではないのに、口座にお金が用意できなかったなどの理由で入金ができなかったという意味となります。

理想のクレジットヒストリーは、$(-が含まれてもOK)が連続して並んでいる状態です。特にAは、1回でもない方がよい状態といえますので注意してくださいね。

携帯電話の分割払いの遅れも要注意!

クレジットヒストリーというとクレジットカードだけの支払いの記録だと誤解してしまいがちですが、先程もお伝えした通り、携帯電話の分割払いなども記録されます。

今まで携帯電話の料金の支払いが遅れたり、遅れて携帯電話を止められてしまった経験があるという場合には、そのことも記録されているので審査に不利になる可能性があるのです。

携帯電話の支払いもクレジットヒストリーを作っていくうえで重要な要素ですので、誠実に毎月支払いを続けていってくださいね。

20代前半ならクレカ支払いの期間にこだわらなくてもOK

新社会人や学生はクレヒス関係なく審査も柔軟に!

新社会人や学生はクレヒス関係なく審査も柔軟に!クレジットヒストリーを積み上げる期間についてのお話をしているところですが、20代前半などの若い方の場合は、それほど期間にこだわる必要はありません。

例えば、大学生などの学生や高校卒業後に就職してすぐの社会人などが、まだクレジットカードを持っていなかったとしても全く不思議ではないですよね。

携帯電話の分割払いをしていて順調に支払っているのなら、それも良好なクレジットヒストリーとして支払いを続けている証明になります。

2年間順調に支払っているとかなり良好

滞納なく支払い実績を積めば相当信用力は上がる!

滞納なく支払い実績を積めば相当信用力は上がる!クレジットヒストリーを開示して確認をすると、直近2年間の入金状況を確認することができます。

情報を開示した時に、すべての欄に『$』や『-』が並んでいる状態が最も理想的です。『A』があるのは、良好とは言えません。

2年間の良好な入金状況が証明できれば、かなり審査の時にも有利になります。

カード会社によっては半年から1年の継続支払いでOKな場合も

2年間クレジットカードの支払い・分割払いの支払いを続けていれば、かなり良好なクレジットヒストリーが作れているということがわかりましたよね。

しかし、実際のところは審査を行う会社にもよりますが、もっと短い期間でも順調に支払いを続けていれば審査に問題がないという場合も多いのです。

- 直近半年間$が並んでいる

- 直近1年間$や-が並んでいる

上記のような入金状況でもきちんと評価されることが多いので、ひとつの目安にしてみてくださいね。

少額でもまったく問題ありませんので、着実にまずは半年今持っているクレジットカードを支払い続けたり、分割払いを続けてみましょう。

確実にあなたのクレジットヒストリーが育っていくことに間違いありません。

クレジットカードの審査基準をもっと知っておきたい方は『クレジットカードの審査が甘いと言えるおすすめカード特集|審査通過する為の知っておくべき6つのこと』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

クレジットヒストリーの作り方でよくある質問

クレジットヒストリーとは?

クレジットヒストリーとは通称「クレヒス」と言われており、カードやローンの利用履歴や返済履歴などが記録されています。

延滞や金融事故の有無もしっかり記録されているので、支払能力がわかります。

クレジットヒストリーの作り方とは?

クレジットヒストリーはコツコツとカードやローンを利用していれば自然と積み上がってきます。

カードやローンを利用していない人はスマホの分割払いを利用することでもクレヒスが積み上がってきますよ。

クレジットヒストリーが全くないのもマズい?

30代以上の方で全くクレジットヒストリーが無い方は「スーパーホワイト」と呼ばれ、逆に支払い能力が判断できません。支払い能力が判断できないと審査にも影響を及ぼすため、普段からクレヒスを積み上げておいたほうが賢明です。

クレジットヒストリーの作り方まとめ

クレジットヒストリーはこれからクレジットカードを保有したり、ローンを組んだりするために非常に大切なものです。

毎月確実にクレジットカードの支払いや分割払いなどを続けていくことによって、徐々に信頼度が上がっていきます。

これからクレジットカードを作りたいあなたはもちろんのこと、今クレジットカードや分割払いを利用しているという場合も一回の支払いの遅れもないように大切にクレジットヒストリーを育てていきたいですね。