クレジットカードを使うと、手元に現金がなくてもほしいものが簡単に手に入ってしまいます。

「期間限定の販売だから、今お金ないけど買えないのは嫌だなぁ。」

「支払いは後だから、思い切って買っちゃおう!」

確かに、クレジットカードはとても便利で快適ですよね。

しかし、クレジットカードを使いすぎて支払いができずに滞納ということになってしまうと事態は一変します。

最悪の場合、あなたの『信用情報』に傷がついてしまい、今後のマネーライフに大きな悪影響を与えてしまうことだってあり得るのです。

そんなことになってしまったら、後悔してもしきれませんよね。

ここでは、クレジットカードの滞納や信用情報について基本の基本から丁寧に対処法も併せてお伝えしていきます。

クレジットカードの滞納は信用情報が悪化する

滞納したい人はいないと思うが滞納は将来的にも生活に悪影響・・・

滞納したい人はいないと思うが滞納は将来的にも生活に悪影響・・・クレジットカードの滞納、つまり支払いの遅れが起きてしまうと、どんな困ったことが起きるのでしょうか?

- カードが止められる

- 督促状が届く

- 電話に出るまで何回も電話がかかってくる

上記のようなことは、誰にでもイメージしやすいのではないでしょうか。支払いが遅れているという場合には、安否確認も含めて連絡が届きます。

でも、滞納で一番怖いポイントは別のところにあります。脅かす訳ではないのですが、今後の人生設計に大きく関わる場合だってあるのです。

- 大切な『信用情報』が悪化する

- 放置するとカードの強制解約もあり得る

ここで、『信用情報』という聞きなれない言葉が出てきましたね。

「もう知っている!」という方は次の項目を飛ばしていただいて構いませんが、ここで信用情報について詳しく次の項目で解説していきましょう。

クレジットカードの利用状況は信用情報として保管される

信用情報機関に共有される

信用情報機関に共有される『信用情報』というのは、一言でいうと『その人のクレジットカード・分割払い・ローンなどの支払い状況・契約状況』のことです。

この信用情報を何に使うのかというと、クレジットカードやローンの契約の際の審査や限度額を増やす際の審査などの際に参考にされます。

「いつの間にかそんな情報が勝手に登録されているの?」と不安になってしまったでしょうか。

実は、クレジットカード契約の際などに規約でも信用情報を登録することや利用することに同意しているんですね。

これは、クレジットカードなど現金以外の支払い方法を利用する際には避けて通れないものです。

でも、家族であってもあなたの情報を勝手に『開示請求』といって見ることはできないので、信用情報のせいで周りに借金やクレジットカード利用状況を知られることはありません。

その点は安心して大丈夫です。では、ここまでの信用情報のお話を要約します。

- 信用情報はその人のクレジットカードなどの支払いや契約の記録

- クレジットカード・ローンなどの審査の際に契約する会社から参考にされる

- クレジットカード・ローンなどを利用する場合には必ず登録される

- 本人以外は家族でも勝手に開示請求はできない

参考» クレジットカードの審査落ちの履歴は残る?他社カードへの申込みは可能?

信用情報をストック・共有するのが信用情報機関

そのため、一つの悪い信用情報が他にも影響する

そのため、一つの悪い信用情報が他にも影響する信用情報とは、その人のクレジットカードやローンなどの利用履歴・契約の履歴だということがわかりました。

例えば、信用情報はA社と契約したらA社だけのものというわけではなく、『信用情報機関』に加盟している会員(クレジットカード会社・銀行・消費者金融会社など)に共有されます。

どうして共有することが必要かというと、次のような目的があるからです。

とてもシンプルですが、返済能力に見合わないお金を借りたり、後払い(クレジットカード)にしたら絶対に返せなくなることは目に見えていますよね。

でも、お金が必要という人は「どうにかして、お金を借りたい…。」とか「クレジットカードで買えば、なんとかしのげるかな。」という思いから他の会社で滞納などのトラブルがあっても、そのことを隠したくなるものです。

もし、信用情報が共有されていないと上記のようなお金に困っていて、返済能力にも問題がある人を見抜くことができません。

そうすると、返せないのにクレジットカードを利用したり、借金をすることになってしまうのです。

- クレジットカード会社側:利用代金が回収できない

- 利用者側:借金・クレジット利用代金が膨らんでいく

返済能力のない人がクレジットカードやローンを利用できてしまうと、利用者にもお金を貸した側の会社にも不利益が出てきますよね。

そうならないように、信用情報機関に加盟している会社同士で情報が共有できるようになっているわけです。

信用情報についてもっと詳しく知りたい方は『クレジットカードの信用情報とは?個人の信用情報を開示する方法を解説!』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

信用情報機関の種類

信用情報機関同士でも情報が共有に!

信用情報機関同士でも情報が共有に!信用情報機関は、日本には3つの団体があります。

CICは、クレジットカード会社・信販会社が中心です。しかし、消費者金融会社・銀行系の金融機関も加盟しています。

JICCは、消費者金融などローン・キャッシング系の会社が主ですが、クレジットカード会社も加盟しています。

JBAは、銀行や銀行系カード会社、農協・漁協・信用組合などが加盟する団体です。

それぞれの信用情報機関にストックされる情報は、信用情報機関によって保管される期間に差があります。

下の表にある長期延滞・債務整理・多重申込みが記録されてしまうと、信用情報機関加盟の会社のクレジットカード・ローンにはまず通りません。

いわゆるブラックリスト状態です。

| 長期延滞 | 債務整理 | 申込み履歴 | |

|---|---|---|---|

| CIC | 5年 | 5年 | 6ヶ月 |

| JICC | 5年 | 5年 | 6ヶ月 |

| JBA | 5年 | 5年 ※自己破産の官報情報は10年 |

6ヶ月 |

長期延滞の情報は、CICの場合では本来支払うべき日から61日以上もしくは3ヶ月が経過すると記録されてしまいます。

JICCの場合は、3ヶ月という条件です。

債務整理の情報は、どの信用情報機関も5年間の記録ですが、JBAだけ『自己破産』については10年というより長い期間が設定されています。

これが「銀行系は審査が厳しい。」と言われている理由の一つです。

申込み履歴というのは、いつ、どこのクレジットカードを申し込んだのか、ということ。

クレジットカードの申込みの記録は、半年という短い期間ではありますが信用情報に記録されます。

- 申し込んだ履歴が6ヶ月間保存される

- 可決された場合は申し込みの記録と契約・支払い情報が載る

- 否決された場合は申込みの記録があるのに契約・支払いの情報は残らない

- 申込みが複数件あるのに契約・支払いの情報がないという状態になる

つまり、「何件もクレジットカード審査に申し込んでいるのに、契約や支払いの情報がない!この人は半年間に何件も審査に落ちている。お金に困っている人だな。」という風に判断されるわけですね。

だから、複数のクレジットカードの申込みをしたい場合でも、一つのカードやローンの審査に通ってから次のものに申し込むのがおすすめですよ。

多重申込みをどう判断するかは、クレジットカード各社の判断に任せられます。

しかし、まだ審査結果が出ていないのに次のクレジットカードに申し込んだり、1ヶ月に3枚以上など多くのカードの申込みをするのは審査落ちのリスクが高まるのでおすすめできません。

信用情報機関同士の情報共有システム

信用情報の逃げ場がない状態になる

信用情報の逃げ場がない状態になる「CICでブラックリストになってるみたいだけど、JICCなら大丈夫だよね?」

ついついそんな風に簡単に考えていませんか?

実は、信用情報機関同士の情報共有システムがあるのです。

- FINE(ファイン):CICとJICCの契約情報を共有

- CRIN(クリン):3つの信用情報機関で事故情報(ブラックリスト)を共有

どちらの共有システムでも、いわゆるブラックリスト状態の情報が共有されていることから、どこでお金のトラブルを起こしてもクレジットカードの審査・ローンの審査に問題が出てくるのは間違いありません。

1日の遅れですぐにブラックリスト、というケースはほとんどないものの支払いの遅れにはシビアにならなくてはいけませんね。

クレジットカードの滞納でいわゆるブラックリスト状態になることもある

信用情報機関んに移動情報が載ることがブラックリストと呼ばれる

信用情報機関んに移動情報が載ることがブラックリストと呼ばれるクレジットカードの利用代金の支払いの遅れは、1日では大事にならないことも多いです。

しかし、それに甘えて軽く考えてしまうのは非常に危険ですよ。

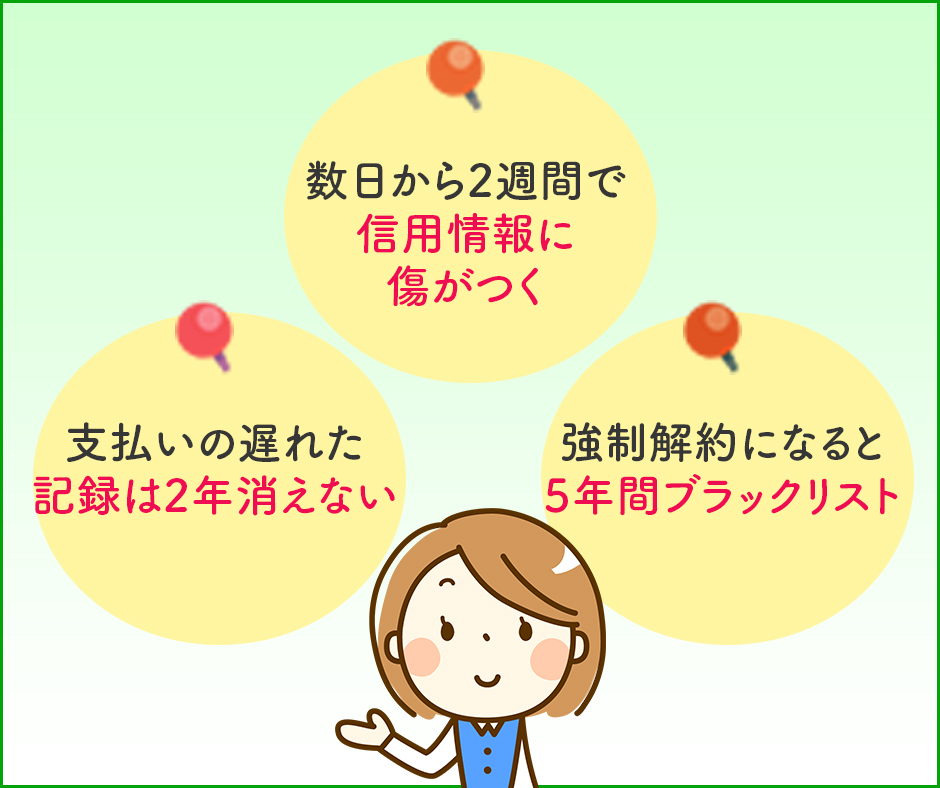

- 数日から2週間で信用情報に傷がつく

- 支払いの遅れた記録は2年消えない

- 強制解約になってしまうと5年間ブラックリストのまま

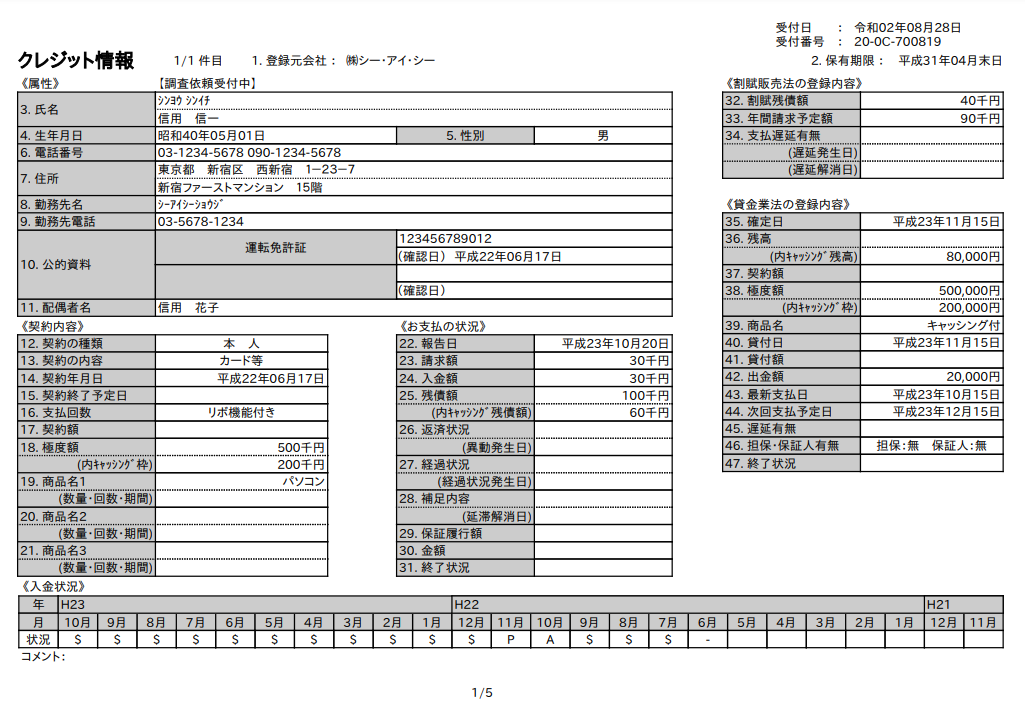

自分の信用情報は申し込むと開示される(有料)

自分の信用情報は申し込むと開示される(有料)本来の支払日から数日から2週間程度で、信用情報の支払いの記録の欄に支払いの遅れを意味する『A』のマークがつきます。

信用情報機関の情報を参照すると、2年間さかのぼって支払いの履歴がチェックできるので24ヶ月前までの支払いの遅れが一目瞭然となってしまうのです。

また、クレジットカードの利用代金を滞納したままにして、連絡もせずに放置してしまうと最終的に強制解約となってしまいます。

この強制解約は、『異動情報』として記録されます。つまりブラックリスト状態です。

こうなってしまうと、今持っているクレジットカードも強制解約・新しいクレジットカードも5年間は作れません。

滞納した記録が消えるのに2年かかる

あくまでも滞納分を支払ってから2年

あくまでも滞納分を支払ってから2年ここまで見てきたとおり、滞納した記録・支払いの遅れの記録は『A』のマークとして2年間消えません。

ただし、この支払い履歴をどう扱うかはクレジットカードの審査をする側の判断にゆだねられますので、『A』マークが即審査落ちを意味するわけではありません。

- Aマークがつくと審査に不利になりやすい

- 直近数か月で何回も滞納していると特に印象が悪い

支払いの遅れについては、上のような傾向がありますので覚えておいてくださいね。

異動情報の場合は5年間も記録される!

こちらも滞納分の支払いが終わってから5年間掲載され続ける

こちらも滞納分の支払いが終わってから5年間掲載され続ける特に問題となるのは、『異動情報』。すなわち、ブラックリスト状態のことです。

異動情報には、次のようなケースがあります。

- 長期延滞

- 代位弁済(だいいべんさい)

- 延滞による強制解約

- 債務整理

長期延滞は、具体的には目安として61日以上の延滞が問題となります。

特に連絡せずに、放置している場合が該当します。さらに延滞して強制解約に至った場合も、異動情報となります。

代位弁済というのは、本人が借金の支払いができなくなってしまったために保証会社がお金を貸している側の会社に立て替えて支払いを行うことです。

たとえば、カードローンなどの支払いができなくなった場合などが該当します。

債務整理は、その名のとおり『借金を返すことができなくなったので、減額や免除の手続きをした状態』のことです。

以上のようなトラブルがあると、ブラックリスト状態となり問題が解決してから最低5年間は、クレジットカードやローンの契約はできないと考えた方が良いでしょう。

「自分から電話するのが怖い…。」

「電話に出る勇気がない…。」

支払いに遅れた負い目から、こんな風に思ってしまいがちですがブラックリストになるのが最悪の事態です。

原則的に、お客様として丁寧に電話対応をしてもらえますので、速やかにカード会社に連絡をするのが最良ですよ。

以下に、より詳しく滞納をしてしまった場合の対処法をご紹介していきます。

クレジットカードの滞納をした場合の対処法

できる範囲で最善を尽くそう!

できる範囲で最善を尽くそう!クレジットカードの滞納に気が付いたら、その後の行動の速さが大切です。すぐに行動を起こさない限り、どんどんあなた自身が苦しい展開になっていきます。

まずは、カスタマーセンターに自分から連絡して相談することが最重要です。

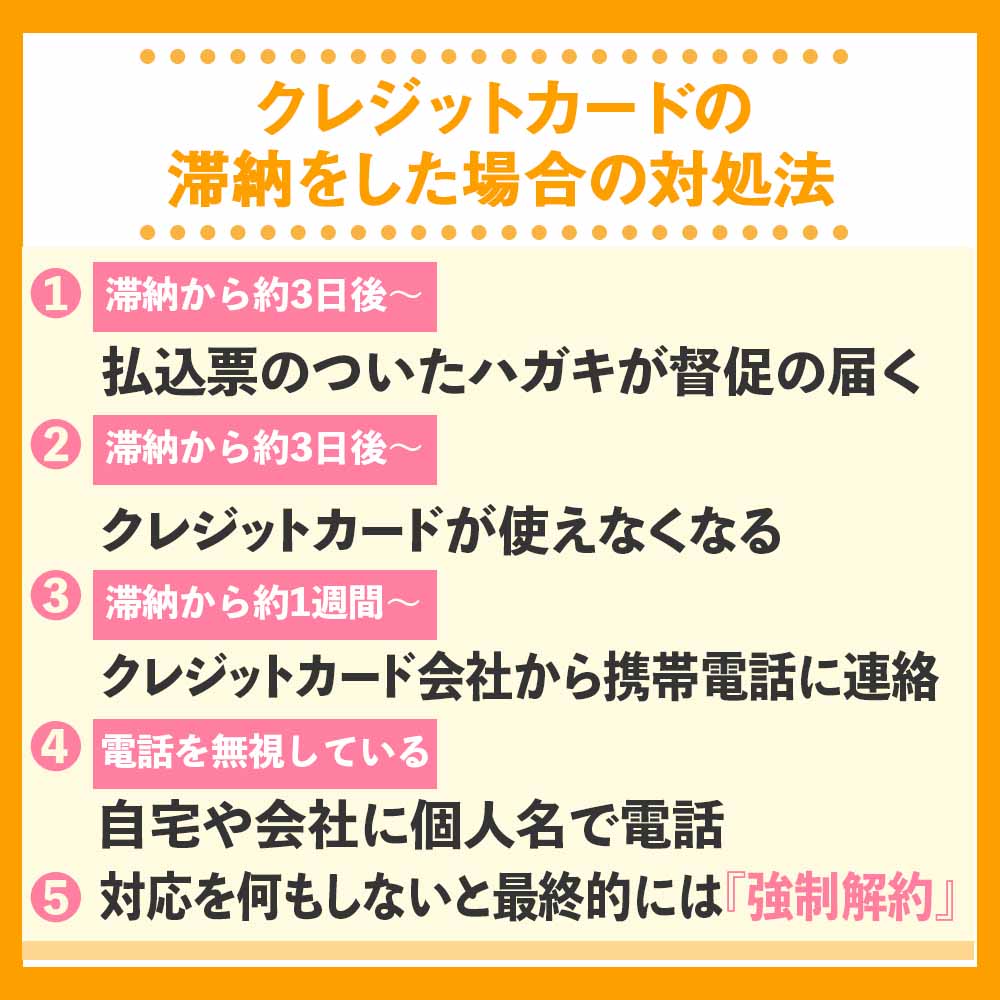

滞納をすると、一般的に次のようなことが起こります。

- 滞納から約3日後~:払込票のついたハガキが督促の届く

- 滞納から約3日後~:クレジットカードが使えなくなる

- 滞納から約1週間~:クレジットカード会社から携帯電話に連絡

- 電話を無視している:自宅や会社に個人名で電話

- 対応を何もしないと最終的には『強制解約』

ハガキが届いてすぐに支払いをすれば滞納の事実に変わりはありませんが、電話がかかってくることもありません。

しかし、放置すればするほど、事態が更に深刻化していくことがお分かりいただけたと思います。

時系列については、カード会社やタイミングによって差がありますので参考程度に考えてくださいね。

では、ここからは具体的にクレジットカード料金の滞納時の対処法です。

原則として『自分から』カスタマーセンターに連絡を

「支払いができないなんて、電話したら怒られそう。放置しちゃおうかな…。」

「支払いができないなんて、電話したら怒られそう。放置しちゃおうかな…。」

つい自分に非があることから、カスタマーセンターになかなか電話しないという方も多いですよね。

でも、必ず自分から電話をするようにしてください。

カスタマーセンターに自ら電話をすることには、次のようなメリットがあります。

- 支払いの意志・誠意を示すことができる

- 支払い方法を案内してもらえるので滞納をすぐに解消できる

- すぐに支払いが難しい場合も返済計画を相談できる

実は、カスタマーセンターに連絡することによるデメリットは全くありません。事務的に対応してもらえますし、怒られるといったことはまずありません。

それよりも、連絡もなしで滞納している状況を続けていることの方がよほど危険です。

カード裏面にも連絡先が記載されているはずですから、滞納に気づいた時点で連絡をしましょう。

すぐに支払いをする・支払い計画を変更

滞納し続けるという選択肢は持たないほうが良い!

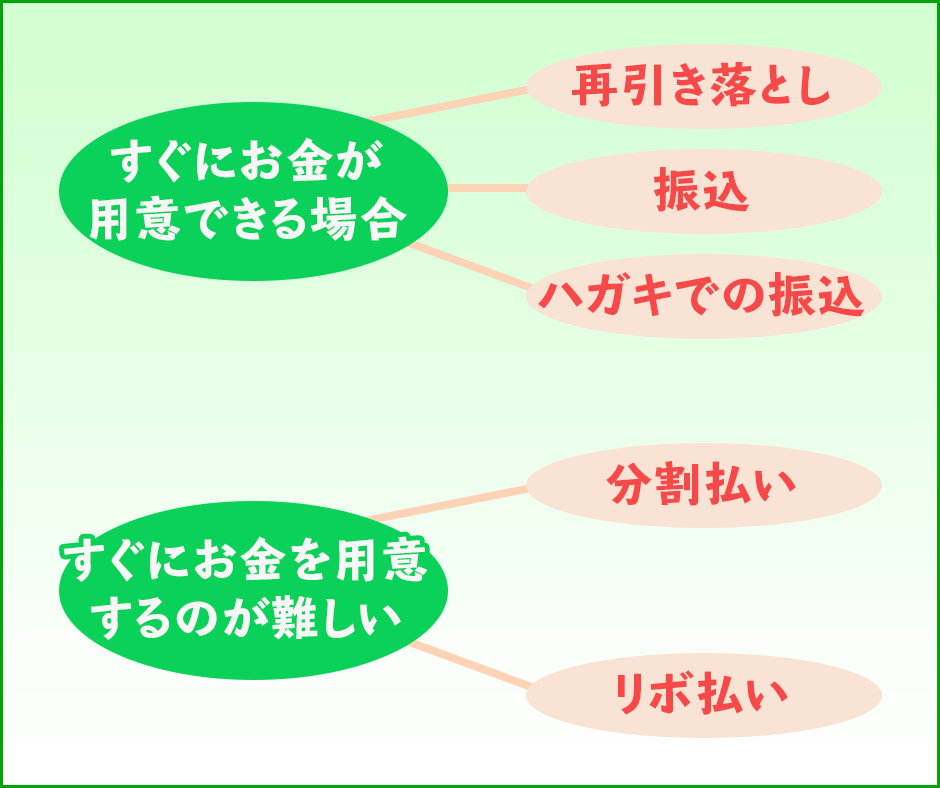

滞納し続けるという選択肢は持たないほうが良い!クレジットカードの滞納と一口に言っても、大きく分けると二つのパターンがありますね。

- うっかり入金を忘れたが、すぐにお金は用意できる

- 銀行の残高も手元に現金も不足している

それぞれで対処法が違いますので、順番に確認していきます。あなたに合った解決法で、滞納をすっきりと解消して早く気持ちを軽くしましょう。

どちらの場合も、前提としてカスタマーセンターにはすぐに連絡をしておくのが必須です。

すぐにお金が用意できる場合

カスタマーセンターに連絡をすると一般的に、次のような方法を案内されます。

- 再引き落としの案内

- 振込の案内

- ハガキでの振込の案内

再引き落としが設定されているクレジットカードの場合は、口座に引き落としされる額以上の入金をすると所定のタイミングで、再度自動的に引き落としが行われます。

銀行振り込みの案内、届いたハガキでのコンビニ振込の案内などをされる場合もありますので、その場合も指示に従って速やかに対応してくださいね。

すぐにお金を用意するのが難しい場合

「給料が大幅に減ってしまって今後の収入が不安定…。」

「思ったよりカードを使っていて、一括で払うのは無理…。」

例えば上記のような理由で、すぐにお金を用意するのが難しい場合は、カスタマーセンターで嘘偽りなく相談しましょう。

基本的に一括で払えない場合には、分割払いやリボ払いなどの提案をされることがほとんどです。

リボ払いというと、手数料がもったいないというイメージを持っている方もいるでしょう。

しかし、支払いの金額が一定なので収入が減ってしまっても安定して支払いを続けやすいというメリットがあります。

信用情報のことを考えると、支払い期間が長くなったとしても利用額を踏み倒してしまうよりは確実に『リボ払い』の方がおすすめです。

リボ払いのシステムや手数料などの不安もカスタマーセンターの担当者との相談で解消できますので、まずは一報するのが最重要ですよ。

ただし、リボ払いのデメリットを知っておくのも大事です。

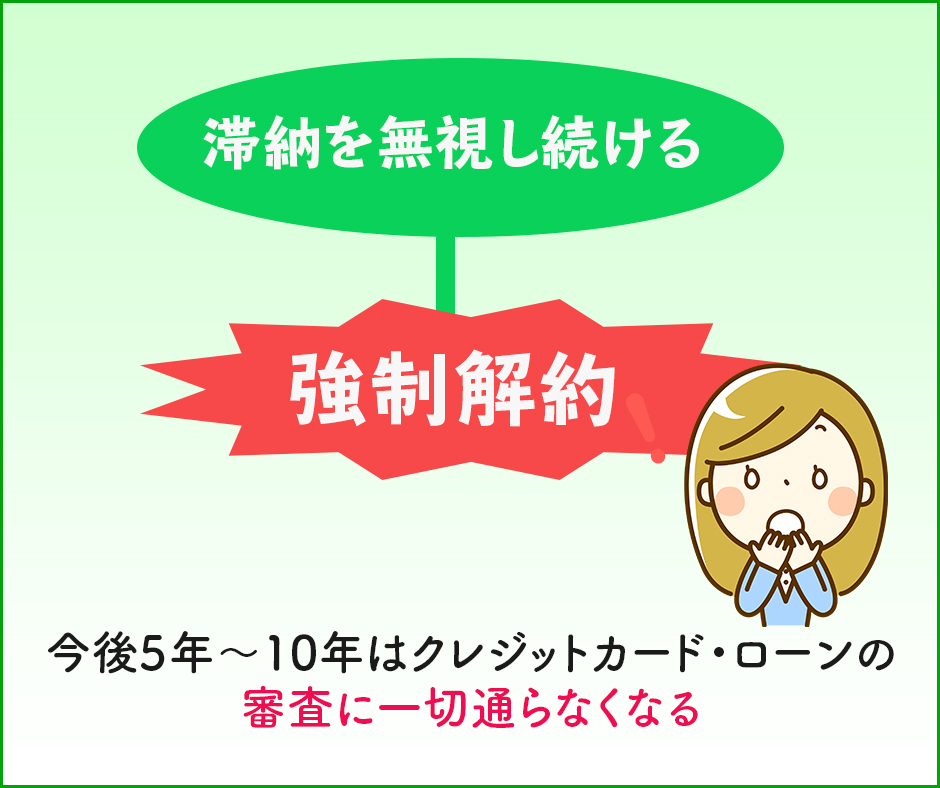

滞納を無視していると最終的に強制解約

強制解約は最悪のケースと考えること

強制解約は最悪のケースと考えることクレジットカードの滞納を続けていると、ドラマなどでよく見るような『怖~い取り立ての人』が来るということはありません。

でも、同じくらいあなたにとって不利益なことになるには間違いないのです。

まず携帯電話への連絡を無視していると、家の電話や職場の電話に安否の確認も含めて連絡があります。

原則個人名での電話ですが、そう何度も誰か分からない人から電話があると、家族や職場の人に不審に思われる可能性もあるでしょう。

職場、家の電話への連絡もずっと無視していると、最終的にはクレジットカードが強制解約となってしまいます。つまり、ブラックリスト確定です。

こうなると、かなりの大事になります。

- 裁判所から督促状が届く

- 一括返済か裁判しか選択肢がなくなる

- 督促状を無視すると給料や財産の差し押さえもあり得る

- 今後5年~10年はクレジットカード・ローンの審査に一切通らなくなる

たかが滞納と思っていると、こんな大変なことになってしまうのですね。

参考» クレジットカードの強制解約になる理由とは?復活の可能性や他のカードへの影響を解説!

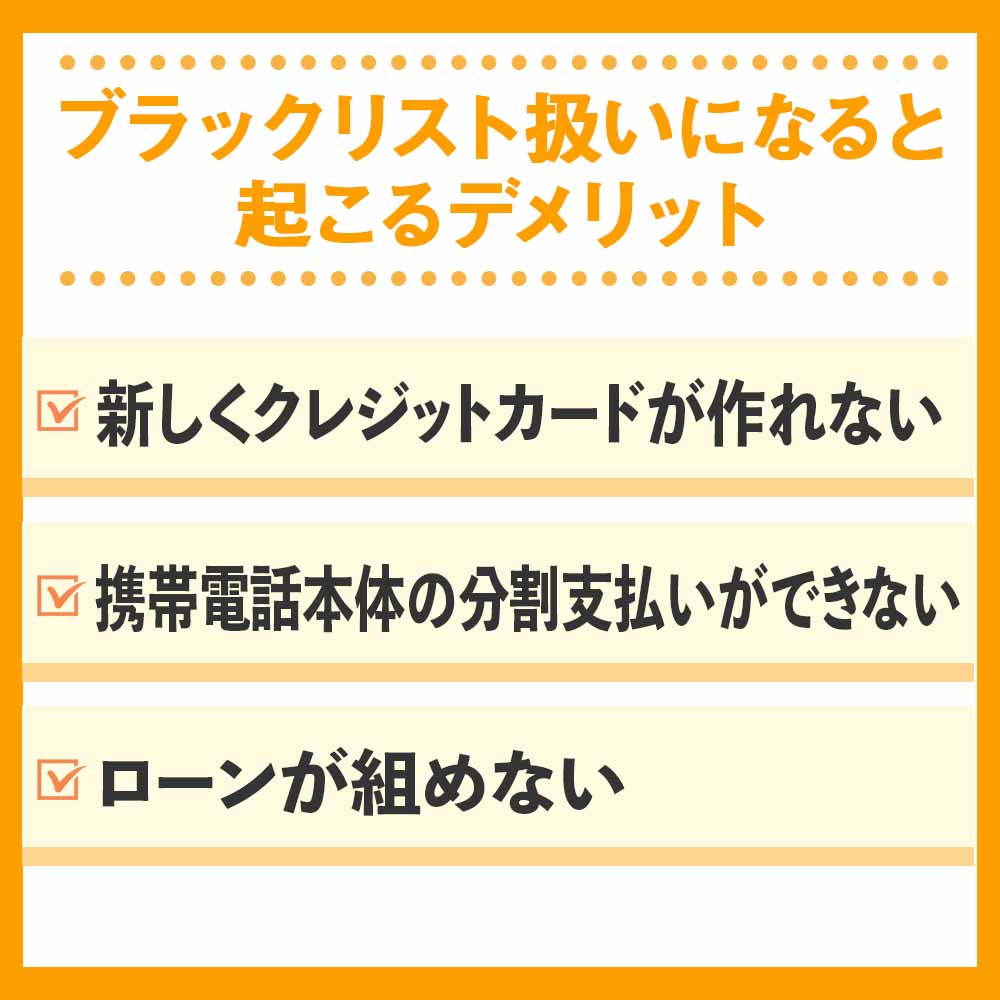

ブラックリスト扱いになると起こるデメリット

信用情報機関に『異動』の記録が載ってしまっているのが、いわゆるブラックリスト状態です。

信用情報機関に『異動』の記録が載ってしまっているのが、いわゆるブラックリスト状態です。

このブラックリスト扱いになっている状態には、デメリットしかありません。具体的には、次のようなデメリットがあります。

- 新しくクレジットカードが作れない

- 携帯電話本体の分割支払いができない

- ローンが組めない

つまり、現金・銀行引き落とししか支払いの手段がなくなるということですね。クレジットカードなどの短期間でもお金を借りることができないということです。

家や車などのローンも組めなくなりますので、最悪の場合は人生設計にも影響が出ます。

ここからはブラックリスト扱いになることのデメリットを解説をします。そうならないように、滞納がある場合は速やかに解決してくださいね。

新しくクレジットカードが作れない

申込みをしても信用情報をチェックされて審査落ちが普通に・・・

申込みをしても信用情報をチェックされて審査落ちが普通に・・・信用情報に異動情報が記録されている状態では、まず新しいクレジットカードを作ることは不可能と思って間違いありません。

新しくクレジットカードが作れないので、もし還元率が良い・お得なクレジットカードを見つけたとしても契約に至らないのです。

また通販ではクレジットカード払いをしないと、代引き・銀行振り込みなどの手数料がかかる支払方法しか選べない場合もあります。

そのことから、同じものを買うのでもお金が余分にかかってしまったりなどのデメリットも付随してくることがあるのです。

対処法としては、銀行の残高までの範囲でお金が使える即時払いであるデビットカードなどを使うしかありません。

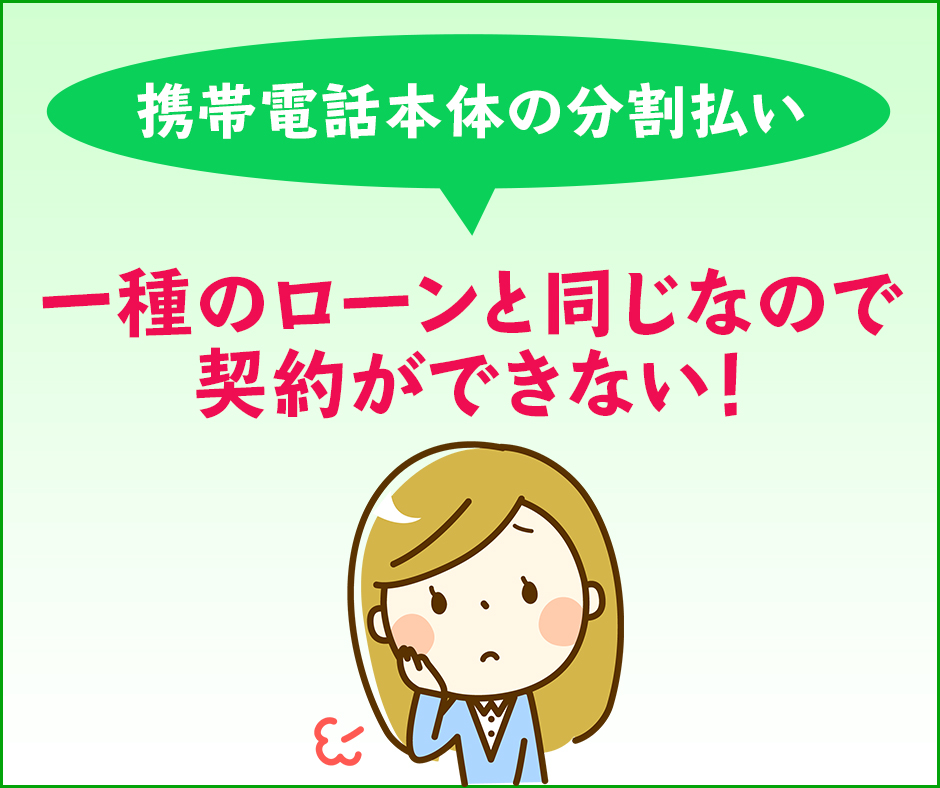

携帯電話本体の分割支払いができない

携帯本体は一括でのみ支払いができないようになる

携帯本体は一括でのみ支払いができないようになる実は、携帯電話本体の分割払いも信用情報機関の情報を参照して審査が行われます。これも一種のローンと同じことです。

信用情報機関に異動情報のあるブラックリスト状態では、携帯電話の分割払いもできません。

携帯電話の機種変更や新規契約の際には、そのことを相談する必要がでてきます。

最近の携帯電話・スマートフォンなどは高機能な分、本体価格も高額です。分割して通信費と一緒に払っているときには、それほど重荷に感じないかもしれません。

しかし、手元から一気に携帯電話などの本体代金を現金で支払うとなると負担に感じやすいでしょう。

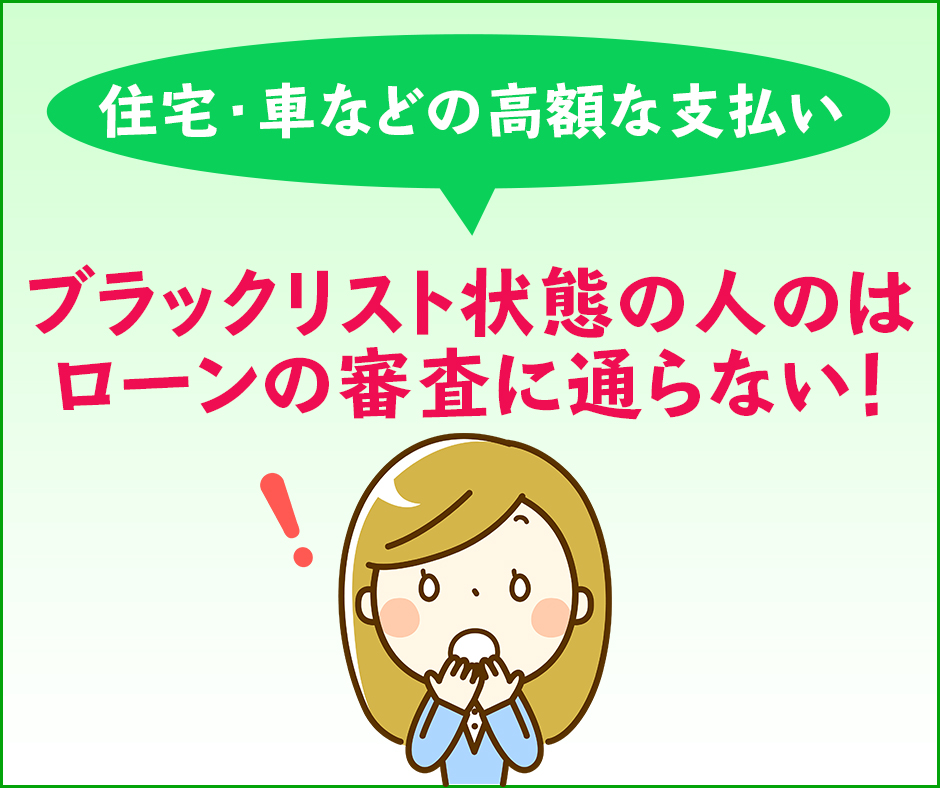

ローンが組めない

住宅ローンはもちろん、オートローンやショッピングローンも組めない

住宅ローンはもちろん、オートローンやショッピングローンも組めないあなたは、これから住宅・車などの購入を考えているでしょうか?

住宅・車などの高額な支払いの場合は、ローンを組むことも一般的な選択肢の一つです。

むしろ、住宅の場合はほとんどの人がローンを組むといっても過言ではありません。

しかし、異動情報が記録されたブラックリスト状態の人の場合はローンの審査に通ることはないのです。

ブラックリスト状態が解消されるのには、最低でも5年はかかります。

そのため、住宅や車の購入などのタイミングに影響が出る場合もあるということは覚えておいてくださいね。

大切な人生設計を狂わせないためにも、「たかが滞納。」と侮ってしまうことは、非常に危険なことなのです。

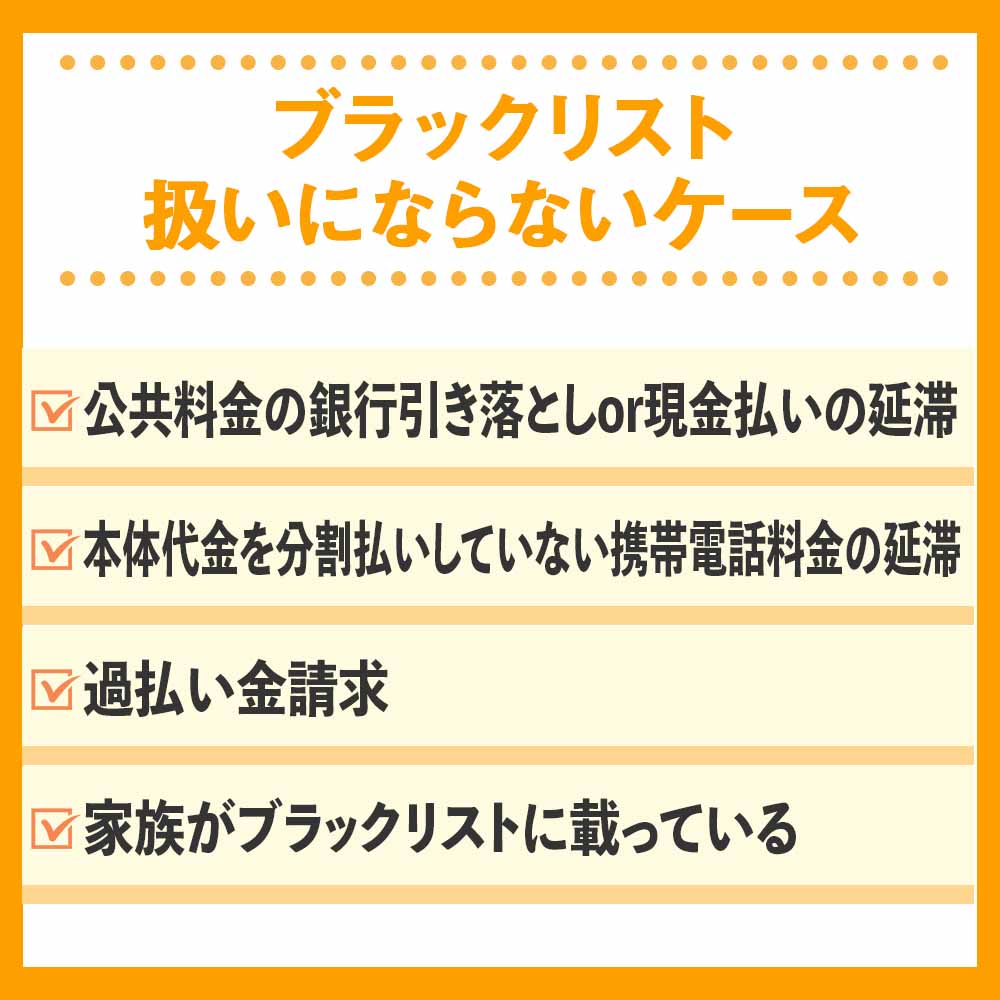

ブラックリスト扱いにならないケース

意外と勘違いされているケースも?!

意外と勘違いされているケースも?!いわゆるブラックリスト扱いになると、新しくクレジットカードが発行できなかったり、ローンが組めない、分割払いもできないなどデメリットが数多くあります。

でも、ちょっと待ってください。

信用情報を開示請求してブラックリストであることが分かった場合は仕方ないのですが、もしかすると「自分はブラックリストかも…。」と勘違いしている人もいるのです。

一般的なイメージから勘違いしやすいのですが、次のようなケースではクレジットカードなどのブラックリスト扱いにはなりません。

- 公共料金の銀行引き落としor現金払いの延滞

- 本体代金を分割払いしていない携帯電話料金の延滞

- 過払い金請求

- 家族がブラックリストに載っている

ちょっと意外なものもあったのではないでしょうか?それでは、詳しく『ブラックリストに載ると勘違いしやすいケース』を解説していきます。

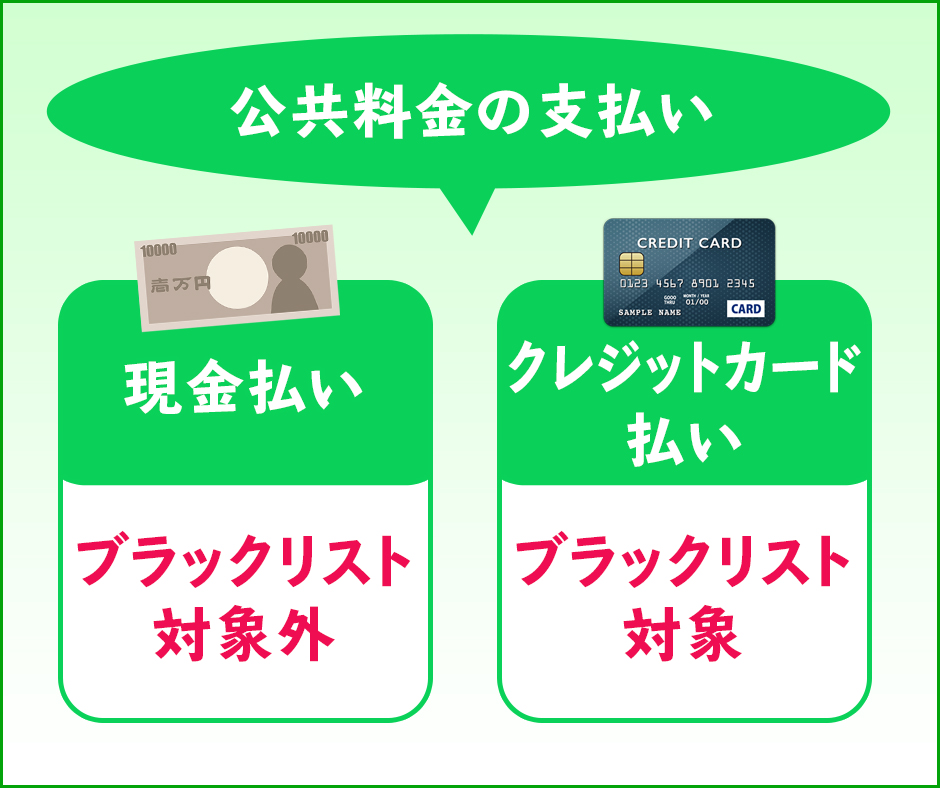

公共料金の銀行引き落としor現金払いの延滞

例えば、水道・光熱費・NHK受信料などの公共料金は延滞したとしてもクレジットカードのブラックリストとはなりません。

例えば、水道・光熱費・NHK受信料などの公共料金は延滞したとしてもクレジットカードのブラックリストとはなりません。

それは、公共料金の支払いの履歴が信用情報機関に登録される情報ではないからです。とても単純ですが、システム的にブラックリストには関係のない情報となっています。

ただし、公共料金をクレジットカード払いで支払っている場合には、同じ滞納・支払いの遅れでも話が違ってきます。

- 公共料金を現金払いしている場合:ブラックリスト対象外

- 公共料金をクレジットカード払い:ブラックリスト対象

もちろんどんな支払いでも滞納は良くありませんが、公共料金の滞納に関してはクレジットカードのブラックリストとは直接関係ありません。

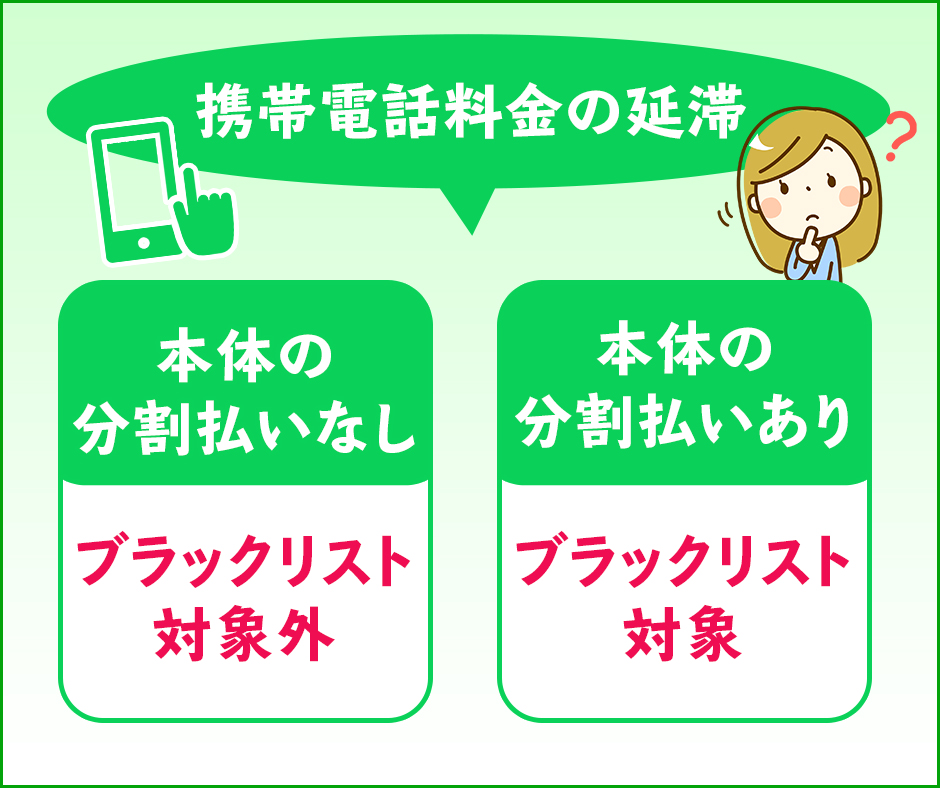

本体代金を分割払いしていない携帯電話料金の延滞

本体を分割で購入していなければ信用情報に掲載されることはない

本体を分割で購入していなければ信用情報に掲載されることはないよく「携帯電話の料金の支払いが遅れると、ブラックリストになっちゃう!」というような話を聞くことがありますね。

しかし、これはケースバイケースです。

ブラックリストの対象となるのは、本体代金などを月賦払い、すなわち分割払いで購入して通信費と一緒に支払いをしている場合となります。

- 本体の分割払いなし:ブラックリスト対象外

- 本体の分割払いあり:ブラックリスト対象

反対に、本体は現金で一括払いで購入した場合には通信費・携帯電話の料金の滞納があったとしても、クレジットカードのブラックリストとは直接関係はありません。

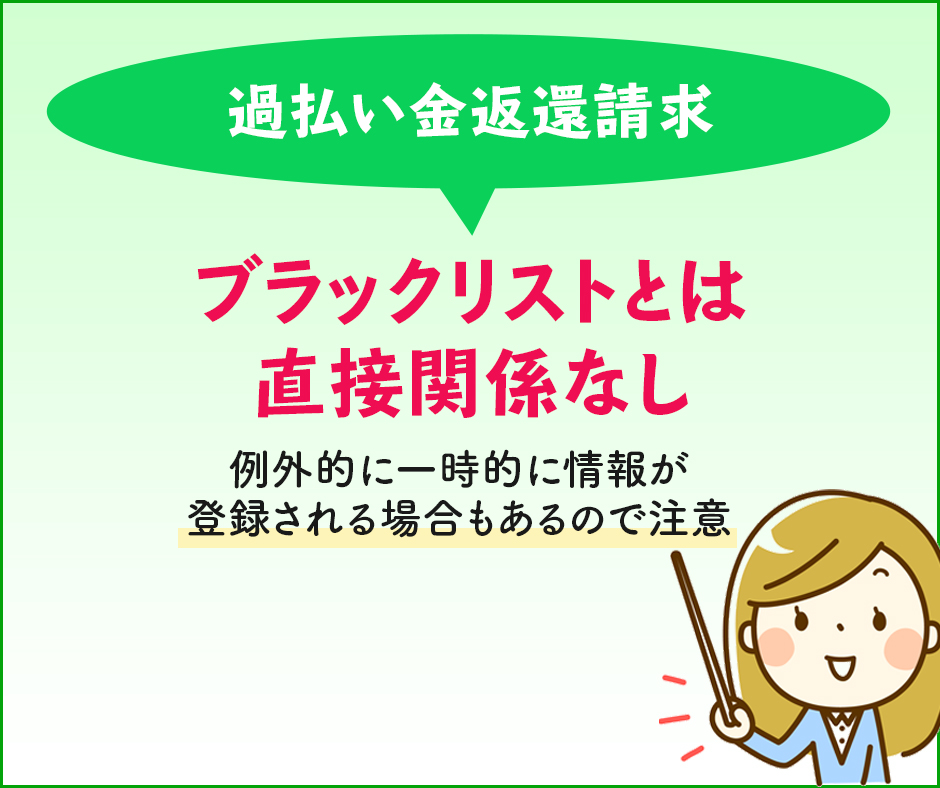

過払い金返還請求

過払い金返還請求とは、過去にカードローン・キャッシングなどで払いすぎてしまった利息を貸金業者に返してもらうための手続きのことです。

過払い金返還請求とは、過去にカードローン・キャッシングなどで払いすぎてしまった利息を貸金業者に返してもらうための手続きのことです。

以前は、法律上は規制されているものの刑事罰の対象にはならない『グレーゾーン金利』というものがありました。

それによって、民法上は支払わなくて良い利息を多く払ってしまっていたというケースがたくさん存在したのです。

そこで、「払いすぎてしまった分を取り戻して借金を減額したり、完済したい!」ということで弁護士や司法書士に依頼して『過払い金返還請求』を行う人がいます。

この過払い金返還請求は、いわゆるブラックリストになってしまう『債務整理』には該当しません。

ただし、現在返済中の借金に対して過払い金返還請求をすると、一時的に情報が登録されてしまう可能性もあります。

- 過払い金返還請求はブラックリストとは直接関係なし

- 例外的に一時的に情報が登録される場合もあるので注意

過払い金返還請求は、個人で行うことが煩雑で難しいので、基本的には弁護士または司法書士を通すことになるでしょう。

過払い金返還請求を考えている場合には、相談の際に「過払い金返還請求をしてブラックリスト対象となるのか?」ということを確認しておくことがおすすめです。

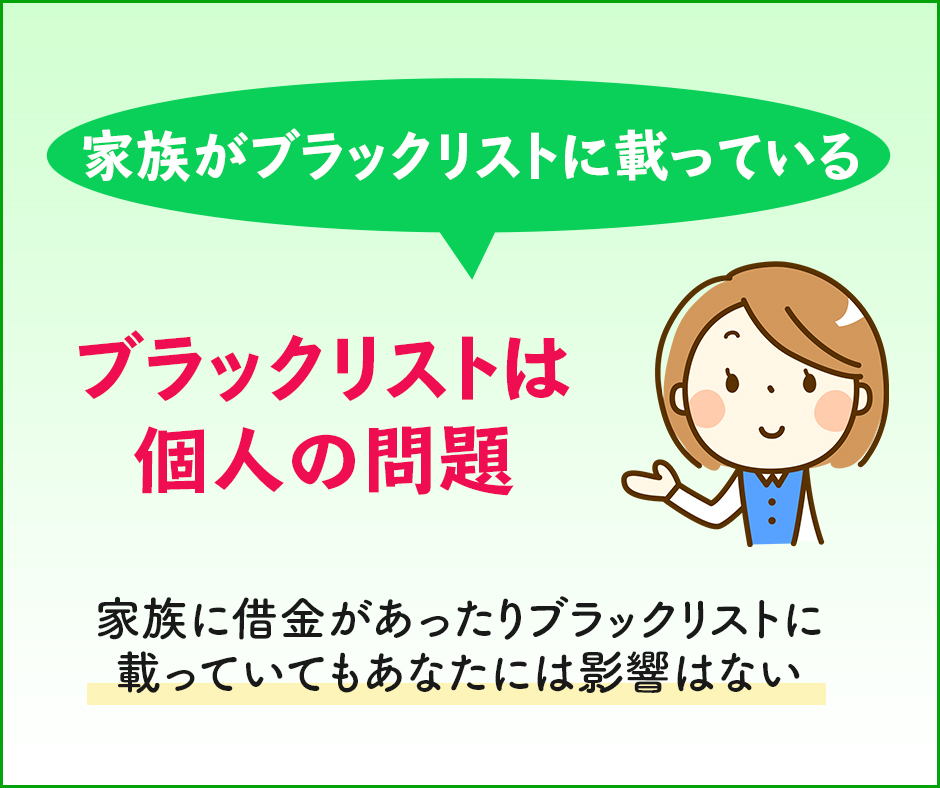

家族がブラックリストに載っている

クレジットカードの発行やローンの審査などでは、よく『世帯収入』などを記入することがありますよね。

クレジットカードの発行やローンの審査などでは、よく『世帯収入』などを記入することがありますよね。

例えば、専業主婦の方でも旦那さんの収入が安定していれば世帯収入が十分なのでクレジットカードを発行することができるわけです。

そうなると逆のパターンも心配になるでしょう。

「家族がブラックリストだから、自分も登録されているのでは?」

実は、いわゆるブラックリストは個人の問題です。もし、家族に借金があったりブラックリストに載っていたとしてもあなたには影響はありません。

クレジットカードの審査、ローンの審査などに直接の影響はありませんので、安心してくださいね。

クレジットカードを滞納した際によくある質問

一度滞納を起こしたら二度とクレジットカードは作れない?

滞納をしていてもきちんと全額返済をすれば、今後クレジットカードを再び申し込める可能性はあります。

ただし、信用情報機関には滞納した旨が一定期間記録されているため、その間はカードに申し込んでも審査落ちする可能性が高いです。

どの程度滞納をすると信用情報機関に登録される?

滞納が始まってから2~3ヶ月後には信用情報機関に情報が記録されます。

クレジットカード会社によっては、滞納と分かった時点で信用情報機関に情報提供する場合もありますよ。

滞納したらまずはどうすればいい?

滞納に気づいた際はまずカード会社に連絡しましょう。そこで滞納額や滞納していた期間を伝えることで、今後どういった返済を行えばいいかが教えてもらえます。こちらから早急に連絡をとることで、返済の意思を見せることもできますよ。

クレジットカードの滞納時の対処法まとめ

クレジットカードの利用の基本は、まず自分の支払える範囲の限度額に設定をすることです。支払いの期日に確実に支払い・引き落としができることを心がけましょう。

それでも人間には、『うっかり』ということがあります。

もし残高不足などで滞納をしてしまいそうになったり、実際に滞納をしてしまった場合には、速やかにカード会社に連絡をしましょう。

今後も健全なマネーライフを送って、信用情報を育てていくためにも、大人として誠意のある対応をすることが大切です。