クレジットカードを解約すると信用情報に傷がつく。

そんな噂をしている方もいるようです。果たしてこの情報は真実なのでしょうか?

そして、もし本当だとしたら、どのような理由で信用情報が傷ついてしまうのでしょうか?

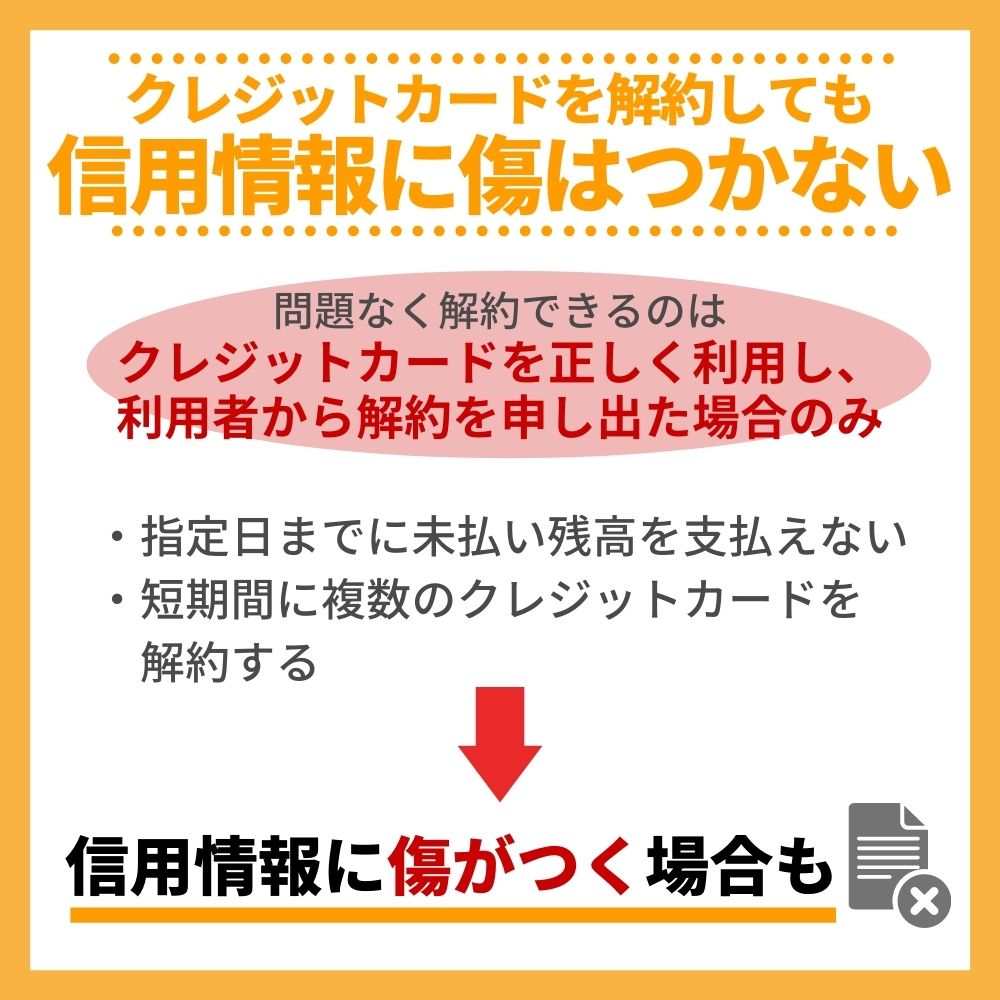

クレジットカードの解約でそもそも信用情報に傷が付くことは基本的にありません。

当記事では、クレジットカード解約×信用情報という意外と勘違いされやすい点について詳しく解説していきますので、解約を考えている方はぜひ参考にしてみてくださいね。

クレジットカードを解約しても信用情報に傷が付くことはない

解約しても信用情報に影響はない

解約しても信用情報に影響はないシンプルに結論からお伝えしましょう。クレジットカードを解約したとしても、それだけで信用情報が傷つくことはありません。

ただし、場合によっては信用情報に傷がつくこともあることをお伝えしなければなりません。

一体、どのようなケースにおいて、信用情報に傷がつくのでしょう。

クレジットカードの利用に問題がなく利用者から申し出ることが条件

クレジットカードを解約しても信用情報に傷がつかないのは、あくまでクレジットカードを正しく利用し、利用者から解約を申し出た場合に限ります。

当たり前の話ではありますが、たとえば未払い残高があるにもかかわらず、クレジットカードの解約を通そうとするのには無理がありますよね?

クレジットカードの決済分は、クレジットカード会社が一時的に立て替えてくれているものであり、ストレートに言えば借金をしているのと同じです。

解約を希望する場合は、基本的には分割払いやリボ払いにしている分を含め、クレジットカード会社が指定する日までに総残高を一括で返済する必要があります。

万が一、指定日に間に合わないようなことがあれば、信用情報に傷がついてしまうのは避けられないでしょう。

クレジットカードの信用情報については『クレジットカードの信用情報とは?個人の信用情報を開示する方法を解説!』の記事にて更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

クレジットカードを頻繁に解約するのはよくない

人によっては数枚のクレジットカードをまとめて解約することがあるかもしれません。

断捨離という観点から考えれば非常にスッキリして良いのですが、こと信用情報という観点からすると、これは推奨されません。

というのも、たとえ未払い残高をキレイに清算した上での正しい解約でも、解約したという事実は信用情報機関にしっかりと履歴として残るためです。

「解約したという情報が残るのがいけないことなんですか?」

とそんな声が聞こえてきそうですが、もちろん、一枚の解約であればなんら問題はありません。

ところが短期間で次々と解約された事実が残ると、新規でクレジットカードを発行する際や、ローンを組む時などに不利になってしまう可能性があります。

クレジットカード会社やローン会社、消費者金融などは、信用情報機関の履歴を閲覧した上で、審査を承認するか否かを決めています。

さて、あなたがもし審査をする側だとすれば、複数のクレジットカードが次々と解約されている情報をみて、どのように感じるでしょうか?

たいていの場合これは、「おや?何かお金に関するトラブルでもあったのかな?」とマイナスのベクトルで判断されます。

決して「あ、この人は断捨離が上手なんだな。素晴らしい」とプラスに考えてくれることはありません。

たとえ単純に、クレジットカードを一気に解約してスッキリしたかっただけだとしても、その意図は審査する側には一切伝わりませんので、くれぐれもクレジットカードを頻繁に解約するのは避けましょう。

クレジットカードの審査基準については『クレジットカードの審査が甘いと言えるおすすめカード特集|審査通過する為の知っておくべき6つのこと』の記事で更に詳しく解説していますので、ぜひ合わせて参考にしてみてください。

クレジットカードを解約するときの注意点

クレジットカードの解約は、クレジットカード会社への電話一本で手続きが進みます。

クレジットカードの解約は、クレジットカード会社への電話一本で手続きが進みます。

そこだけをみれば非常にシンプルなのですが、クレジットカードを解約する際には、いくつかの注意点があることを忘れてはいけません。

大切な信用情報に傷を残してしまったり、思わぬデメリットを被ったりすることがないように、まずはこの注意点をしっかりと把握し、気持ちよく解約手続きを進めていきましょう。

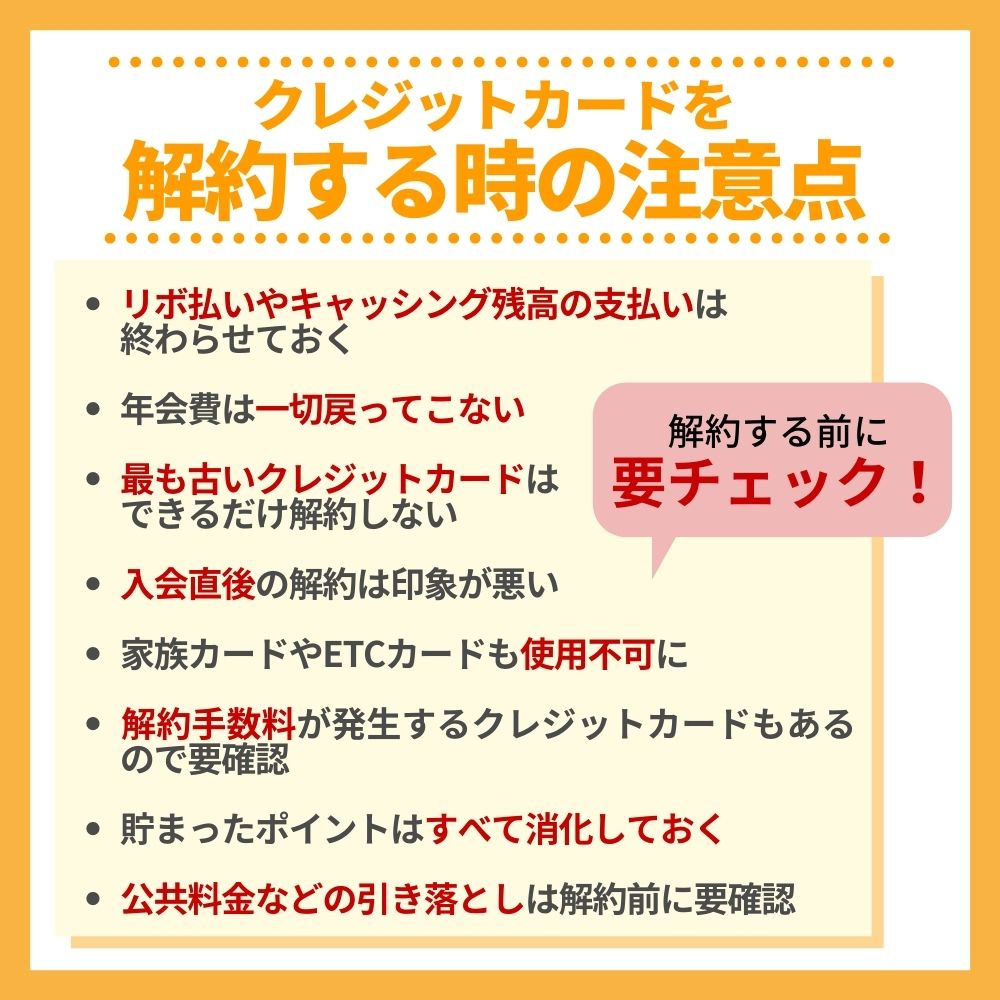

リボ払いやキャッシング残高の支払いを終わらせておく

前項でも触れましたが、一括払い分はもちろんのこと、リボ払いや分割払い、ボーナス払いやキャッシングなどの支払いもすべてクリアになっているかどうかをもう一度確認しておきましょう。

仮にこれらが残っている状態で解約を申し出ると、基本的には未払い金のすべてを一括払いで請求されると思っておきましょう。

クレジットカード会社が指定する日までに支払いを終えなければ、信頼を失ってしまうことは間違いありません。

未払いの残高があるようなら、そのすべてを一括で返済できる見通しを立ててから、解約を申し込む方が無難だと言えますね。

年会費は一切戻ってこない

維持費無料のクレジットカードの場合は気にすることもありませんが、ゴールドカードなどのランクが高いクレジットカードの場合、万単位の年会費がかかることもあるでしょう。

解約の際に注意したいのが、支払った年会費は1円も返金されないということです。

これはタイミングは一切関係なく、たとえ年会費を支払った当日に解約を申し出たとしても、結果は同じとなります。

クレジットカードの解約を考えているのであれば、次に年会費が発生するタイミングをしっかりと把握し、余裕を持って解約の申し出をした方が良さそうですね。

最も古いクレジットカードは、できるだけ解約しない

もしあなたが複数枚のクレジットカードを所有している場合、なるべく歴史が長くて古いクレジットカードは残しておくようにしましょう。

「え、古いのに何で残しておくんですか?」

と疑問の声が上がりそうですが、クレジットカードというのは、長く利用すればするほど、クレジットヒストリーに信頼が積み上げられていくものなのです。

クレジットヒストリーというのはその名の通り、クレジットカードにおける利用履歴のことを表します。

正しく利用した上で、遅延なくきちんと支払いを継続していけば、良質なクレジットヒストリーが作られるため、将来的に車やマイホームなどの大きな買い物に伴うローンの審査において有利に働くのです。

もちろん、クレジットカードの利用方法に何らかの問題があったり、支払いに遅延が生じれば、クレジットヒストリーに傷がついてしまうため、注意が必要ですよ。

入会直後の解約は印象が悪い

発行して間もないクレジットカード、特に作成から半年以内のものを解約するのは極力避けましょう。

というのも、クレジットカード会社からの印象を著しく悪化させてしまう可能性があるためです。

特に、新規入会キャンペーンとして様々な特典が用意されているクレジットカードであれば、「新規入会特典を得ることが目的だったのか」と勘ぐられても仕方がありません。

最悪の場合、該当するクレジットカードはおろか、そのクレジットカードを発行している会社で扱うすべてのクレジットカードを金輪際作成できなくなるリスクもあります。

何もクレジットカードの解約に限った話ではありませんが、「これをしたら相手がどのように感じるかな」と思いを馳せてから行動することが大切ですね。

家族カードやETCカードも使えなくなる

家族カードやETCカードは別個と考えている方もいるかもしれませんが、あくまでもこれらはクレジットカードに紐づいているものであり、クレジットカードが解約となればもちろん、ETCカードや家族カードも連動して利用できなくなります。

たとえ本人がクレジットカードを使わなくなったとしても、家族会員の方はまだ利用したいかもしれません。

たとえクレジットカードが必要なくなったとしても、ETCは活躍しているかもしれません。

以上のことも十分に考慮した上で、クレジットカードの解約を申し出るようにしましょう。

解約手数料が発生するクレジットカードもある

ケースとしては稀ですが、一定以上の期間が経過する前に解約をすると、解約手数料が発生するクレジットカードもあるようです。

たとえば、JCBのEXTAGEというクレジットカードは、入会して5年以内に解約すると2,200円(税込)の解約手数料を支払わなければなりません。

解約手数料が設けられているクレジットカードは数少ないですが、解約手数料の件はあまり表立って記載されている内容ではないので、念のため、解約する前には確認しておくと良いでしょう。

貯まったポイントはすべて消化しておく

クレジットカードを解約する事ばかり考えていると、ついつい今までせっかく貯めてきたポイントを忘れていませんか?

せっかく貯めたポイントは、現金と同様に活用することができるのです。クレジットカードを解約する前に、キレイにポイントは消化しておきましょう。

たとえ仮に、数万ポイントもの莫大なポイントを貯めていたとしても、ポイントを使う前に解約をしてしまっては、すべてが水の泡です。

複数の諭吉さんが一瞬にして消えてなくなると思えば、泣くに泣けませんよね。

ただし、中には楽天カードのようにクレジットカードを解約してもなくならないポイントもあります。

残っているポイントを一気に使うあてがないという方は、クレジットカードを解約することで、貯まっているポイントが消失してしまうかどうかを事前に確認しておくと良いでしょう。

解約前に公共料金などの引き落としは改めて確認

長年クレジットカードを使用していると、そのクレジットカードで一体、何の支払いをしているかがわからなくなることもあるかもしれません。

特に注意したいのが毎月引き落としがかかる類のものや、インターネットショッピングにおいてカード情報を登録しているものなどです。

たとえば、以下のような支払いにクレジットカードを適用していませんか?

- 家賃

- 電気

- ガス

- 水道

- 携帯電話

- インターネットプロバイダ

- 新聞などの定期購読

- 学費などの分割払い

一つひとつを確認するのは手間がかかりますが、非常に大切な作業です。

というのも、クレジットカードを解約したからといって、各業者にその通知がされるわけではないからです。

たとえばもし、クレジットカードを解約したことによって携帯料金の支払いがストップし、滞納している状態が続くとそれで、信用情報に傷がついてしまうことになります。

情報を洗い出す方法として確実なのは、毎月の明細を確認することです。年会費というかたちで決済されるサービスもあるため、可能であれば過去1年分の明細を振り返ることができればパーフェクト。

ここまでをきっちり済ませてはじめて、解約の準備が整ったと言えますね。

クレジットカード会社から強制解約になるケース

強制解約は最悪のパターン

強制解約は最悪のパターンクレジットカード一枚を解約するだけでも様々な手続きが伴います。

最後の項目では、クレジットカード会社から強制解約になるケースについてお話しておきたいと思います。もちろんこれは、全く喜ばしいことではありません。

強制退会というくらいですから、何か相当な事情がある場合に対象となってしまうのでしょう。

「私は大丈夫。強制退会などさせられるハズがない。」

と思っている方もいるかもしれませんが、強制退会になる事情を知らないままにそれをいうのと、強制退会になるケースを把握していてそれをいうのとではわけが違います、

たとえ正しくクレジットカードを利用している方であっても、どのようなケースが問題になってしまうのかをきちんと把握しておきましょう。

これに該当すればアウト!強制退会に至る4つの理由

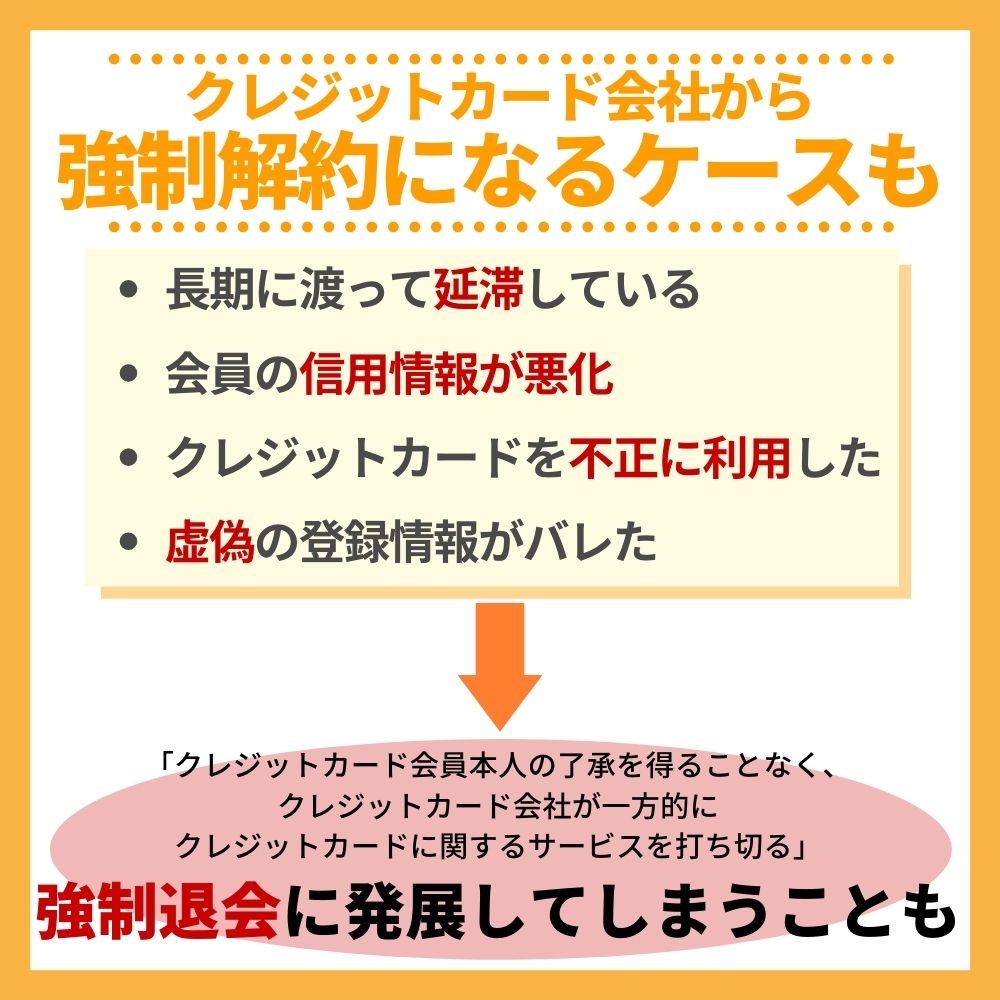

強制退会。非常にインパクトの強い単語です。そもそもクレジットカードにおける強制退会とは、どのような状態のことを言うのでしょうか?

「クレジットカード会員本人の了承を得ることなく、クレジットカード会社が一方的にクレジットカードに関するサービスを打ち切る」

これですね。つまり、会員本人からすれば、ある日突然クレジットカードの利用ができなくなっているわけです。

なんらかの商品やサービスを購入しようとしてこれに気付けたならまだしも、そうでない場合には、前述の公共料金などの支払いが滞ってしまうリスクがあります。

強制退会においてはクレジットカード会社が親切に「もうすぐ打ち切りますので、公共料金の支払い、変更しといてくださいね」と教えてくれるわけもありませんから、強制退会に至ってしまう理由を作らないようにする他ありません。

さて、気になるその強制退会に発展してしまう理由とは何なのでしょうか?これは大きく分けて、以下の4パターンがあります。

- 長期にわたって延滞をした場合

- 会員の信用情報が悪化した場合

- クレジットカードを不正に利用した場合

- 虚偽の登録情報がバレた場合

以下、それぞれの詳細について解説していきます。

長期にわたって延滞した場合

これは誰にでもパッと思いつく理由ではないでしょうか?

世の中には、クレジットカード会社からの請求に対応できず、必死にお金をかき集めている人もいるのが事実です。

もちろん、そういった方ばかりではなく、単に支払い日を失念していたとか、引き落とし口座の残金を把握できていなかったといったミスもありますから、数日や数週間くらいで強制退会になってしまうことはありません。

問題となるのは2ヶ月や3ヶ月といった長期にわたる延滞です。

未払い金が延滞となれば、クレジットカード会社から電話連絡が本人に入りますので、クレジットカード会社としてはきちんと、「支払い忘れている残高がありますよ」とカード会員に伝えているわけです。

それにもかかわらず、電話連絡に応じなかったり、「きちんと支払う」と回答しつつも延滞を続けてしまった場合には、強制退会になっても仕方がありませんよね。

念のため記載しておきますが、2〜3ヶ月というボーダーを超えなければいいという話ではありません。

たとえ少しの期間だとしても、支払い期日を守ることができなければ、強制退会まではいかなくとも、信用情報に延滞の履歴が残ってしまいます。

こうした小さな傷が、今後のクレジットカードやローンなどの審査の結果を左右することもあり得るのです。

信用はお金では買うことができません。一時的にとはいえ、クレジットカード会社からお金を借りている状態にあるわけですから、信用を失わないためにも、支払いはスムーズに行いましょう。

会員の信用情報が悪化した場合

クレジットカード会社は、会員の様々な信用情報を閲覧することができます。

他のクレジットカードの利用で延滞があるとか、高額なローンを新たに契約したとかそういったことまでつぶさに確認されていると思っておきましょう。

つまり、極端な例をあげると、たとえ延滞のないクレジットカードでも強制退会になってしまう可能性が0とは言い切れません。

- 他のクレジットカードにおける延滞の状況がひどい

- もしかしたら、うちのカードでも同じことが起こるかもしれない

といった具合にクレジットカード会社から判断されてしまったとすれば、いつ状況が急変してもおかしくはありません。

クレジットカード会社はなにもないときでも、途上与信をしていることが多々あります。

その際に金融事故などを他社で起こしていることが発覚すれば解約される可能性は大いにあります。

クレジットカードの利用はもちろんのこと、携帯料金の支払いやローンの利用など、ありとあらゆる信用情報に関わる支払いに対しては、常に細心の注意を払っておくようにしたいですね。

クレジットカードを不正に利用した場合

不正に利用するとはどういうことでしょうか?たとえば、最も有名な不正利用の方法に、ショッピング枠の現金化というものがあります。

商品券や高額な貴金属などの換金性が高いものを購入し、それらを売ることによって現金を手にすることですね。

これは法律に触れるわけではありませんが、立派なクレジットカード規約違反です。

もし、この事実が明るみに出れば、一発アウトを免れることはできないでしょう。

ショッピング枠の現金化の他にも、他人(家族を含む)へクレジットカードを貸したり、個人事業主が事業資金目的でクレジットカードを利用することなども規約に触れる行為となります。

知らなかったでは済まされないのが不正利用による強制退会です。

クレジットカードは本来、正しく利用することで、徐々に信頼を築きあげていくことができるツールでもあります。

長年にわたって築きあげてきた信頼を、たった一度の不正で失ってしまわないようにしたいものですね。

虚偽の登録情報がバレた場合

新規でクレジットカードの申し込みをする際には、クレジットカード会社に対し、様々な個人情報を伝える必要があります。

この時、少し収入を多めに申告したり、他社で借り入れしている金額を少なく見積もったりしていると、途上与信の際にそれらが明るに出てしまう可能性があります。

途上与信とは、クレジットカード会社が定期的に登録情報を更新することに加え、利用状況や返済状況を審査することを指しますが、この途上与信の際にもし、登録されている情報と事実の間に大きく乖離があると判明すれば、強制退会の処分を受ける可能性もあります。

何も個人情報に限った話ではないですが、嘘や偽りは信頼を大きく失墜してしまいます。ありのままの自分を偽らずにすむようなライフスタイルを築いていきたいですね。

強制退会の履歴は信用情報に残ってしまう

さて、強制退会をさせられてしまう主な理由を4つ解説してきましたが、これらのいずれにおいても残念ながら、強制退会になったという事実は信用情報に残ります。

信用情報に履歴が残るということはつまり、今後のクレジットカード発行の際や、車やマイホームの購入に伴うローンの審査などの場面において、承認を得ることが非常に難しくなってしまうということです。

信用情報に記録された履歴は、5年残ると言われています。信用情報を再びクリアにするためには、おとなしくこの5年という時間が過ぎるのを待つほかありません。

もちろん、単に5年が経過すればいいというわけではなく、携帯料金や各種ローンの支払いなどを期日までに確実に行うなどして、常に信頼の回復に努めなければなりません。

たとえ5年が経過して強制退会の履歴が消えたとしても、他の場面で支払いの遅延などがあれば、新たにマイナスの履歴が信用情報に刻まれてしまいますよ。

クレジットカードの解約と信用情報に関するよくある質問

クレジットカードを解約すると信用情報に影響する?

「使わないカードを解約する」などといった利用者から解約を申し出る場合は、信用情報に傷がつくことはありません。

ただし、未払いなのに解約しようとしたり滞納して強制解約になった場合は信用情報に傷がつく可能性が高いです。

クレジットカードを解約する際の注意点は?

クレジットカードを解約したからといって悪いことはありませんが、以下の点には注意しましょう。

- リボ払いやキャッシュバックの残高は支払いを済ませておく

- 年会費があるカードの場合、既に支払った年会費は戻らない

- 一番古いカードはできるだけ残しておく

- 入会キャンペーン目的で解約を繰り返すのはNG

- 支払い設定にしているサービスを事前に確認しておく

クレジットカードが強制解約になるケースは?

- 滞納や長期間の延滞を繰り返している

- 信用情報が急激に悪化した

- 会員規約に違反した

- 虚偽の登録情報がバレた

クレジットカードの信用情報が解約によって傷つくことはない

クレジットカードを解約しても、基本的に信用情報が傷つくことはありません。

ただし、複数のクレジットカードを次々に解約したり、未払い金が延滞状況にある場合などはこの限りではなく、クレジットカード会社からの信頼を失う上、信用情報にもマイナスの履歴が残ってしまうでしょう。

クレジットカードの解約を考えているのであれば、今一度本記事の内容を振り返っていただき、すべてをクリアの状態にしてから手続きを進めてください。

もしも何かの落ち度があった場合、失った信用は5年間は消えないのですからくれぐれも注意しましょう。